Как рассчитать амортизацию автомобиля?

Содержание:

- Объекты и способы исчисления

- Перечень объектов ОС

- Как рассчитать амортизацию автомобиля

- Когда необходимо применять понижающий коэффициент?

- Автобусы

- Дорогое авто

- Применение повышающих коэффициентов

- Ошибки бывшего собственника нужно исправить

- Как рассчитать амортизацию автомобиля в 2019

- От чего зависит?

- Онлайн калькуляторы для расчета амортизации автомобиля

Объекты и способы исчисления

Стоит понимать, что объектами, не подлежащими амортизации, являются земельные участки и иные разновидности природопользования (к примеру, вода, недра и иные разновидности природных ископаемых), включая материально-производственные запасы, продукцию, объекты по незавершенному капитальному возведению, различные ценные бумаги.

Кроме того, амортизации не подлежат и иные разновидности амортизируемого имущества:

- имущество, которое было куплено с применением бюджетного капитала целевого направления (финансирования);

- объекты, относящиеся к внешнему благоустройству (к примеру, объекты лесного хозяйства, дорожного, где в процессе возведения привлекались каналы бюджетного либо же иного аналогичного финансирования);

- продуктивный скот, к которому относят буйволов, волов, оленей и иную разновидность диких животных (причем исключением является рабочий скот);

- купленные издания (к примеру, книги, брошюры и так далее);

- основной капитал, включая и нематериальные активы;

- купленные права на результаты какой-либо интеллектуальной деятельности и прочие объекты этой собственности, когда согласно подписанному соглашению оплата происходит регулярными платежами в период действия данного договора.

Все остальное является объектами амортизации.

Линейный

линейным вариантом

- норму амортизации;

- первоначальную себестоимость объекта.

Произвести исчисления весьма просто. Для этого достаточно будет всю амортизацию (принятую за 100%) разделить на полезный период эксплуатации объекта. После этого допускается возможность подсчета амортизации за прошлый год. Иными словами, нужно умножить первоначальную себестоимость на норму, а после разделить на 100%.

Чтобы произвести исчисления амортизации за календарный месяц, следует только разделить полученную предыдущими подсчетами сумму на число месяцев в календарном году.

Уменьшаемого остатка

Отличительной особенностью от предыдущего варианта является тот факт, что база для расчетов — не первоначальная себестоимость, а остаточная.

Под определением «остаточная себестоимость» подразумевается первоначальная цена за вычетом начисленной амортизации.

Помимо этого, в рассматриваемом способе применяется коэффициент ускорения, на который подлежит умножению амортизационная норма. По этой причине этот способ нередко называют ускоренным.

Списание стоимости по сумме чисел лет срока полезного использования

Данный вариант определения базируется на расчете годов, которые остались до завершения периода службы объекта.

К примеру, если период службы какого-либо объекта составляет 3 года, то исчисление нормы амортизации капитала заключается в следующем:

Для необходимости в определении нормы на следующий календарный год в числитель заносится не 3, а 2, поскольку уже прошел 1 год эксплуатации.

Списание стоимости пропорционально объему работ

Способ может применяться исключительно для тех объектов, которые в документации отображают предполагаемое число выпуска товара.

В такой ситуации норма амортизации исчисляется способом деления первоначальной себестоимости объекта на прогнозируемое число работ.

Сумма амортизационных отчислений определяется путем умножения нормы амортизации на фактическое число изготовленного товара за определенный отчетный период.

Перечень объектов ОС

Выдержка из Классификации основных средств, включаемых в амортизационные группы, утв. Постановлением Правительства РФ от 01.01.2002 N 1:

Вторая группа

(имущество со сроком полезного использования свыше 2 лет до 3 лет включительно)

Машины и оборудование

| Код ОКОФ | Наименование | Примечание |

| 330.25.73.50 | Формы литейные; опоки для литья металлов; поддоны литейные; модели литейные | — |

| 330.26.51.66 | Инструменты, приборы и машины для измерения или контроля, не включенные в другие группировки | оборудование для контроля технологических процессов |

| 330.28 | Машины и оборудование, не включенные в другие группировки | оборудование буровое нефтепромысловое и геолого-разведочное |

| 330.28.13.1 | Насосы для перекачки жидкостей; подъемники жидкостей | насосы артезианские и погружные |

| 330.28.22.11.190 | Подъемники, не включенные в другие группировки | подъемники мачтовые строительные |

| 330.28.22.14.125 | Краны грузоподъемные стрелкового типа | — |

| 330.28.22.18 | Оборудование грузоподъемное, транспортирующее и погрузочно-разгрузочное прочее | грейферы; приспособления и устройства грузозахватные, оснащение монтажное, приспособления навесные для уплотнения грунтов, используемые при строительстве; конвейеры ленточные передвижные с прорезиненной лентой |

| 330.28.22.18.180 | Оборудование погрузочно-разгрузочное для прокатных станов, не включенное в другие группировки | валки опорные |

| 330.28.22.18.180 | Оборудование погрузочно-разгрузочное для прокатных станов, не включенное в другие группировки | валки опорные |

| 330.28.22.18.244 | Погрузчики-измельчители силоса и грубых кормов | машины для заготовки грубых кормов |

| 330.28.22.18.245 | Стогометатели | — |

| 330.28.22.18.390 | Оборудование подъемно-транспортное и погрузочно-разгрузочное прочее, не включенное в другие группировки | питатели ленточные стационарные |

| 330.28.23.23 | Машины офисные прочие | включая персональные компьютеры и печатающие устройства к ним; серверы различной производительности; сетевое оборудование локальных вычислительных сетей; системы хранения данных; модемы для локальных сетей; модемы для магистральных сетей |

| 330.28.29.12 | Оборудование и установки для фильтрования или очистки жидкостей | гидроциклоны однокорпусные; батареи гидроциклонов |

| 330.28.29.22.190 | Устройства механические для разбрызгивания, рассеивания или распыления прочие, кроме сельскохозяйственных | питатели (без лабораторных) |

| 330.28.30.51 | Косилки (включая устройства режущие для установки на тракторе), не включенные в другие группировки | — |

| 330.28.30.52 | Машины сеноуборочные | плющилки тракторные; волокуши тракторные; грабли конные и тракторные; ворошилки; установки искусственного досушивания сена и машины для заготовки грубых кормов прочие |

| 330.28.30.53 | Прессы для соломы или сена, включая пресс-подборщики | — |

| 330.28.30.83 | Оборудование для приготовления кормов для животных | — |

| 330.28.30.86.110 | Оборудование для сельского хозяйства, не включенное в другие группировки | оборудование специальное технологическое для животноводства и кормопроизводства |

| 330.28.41.24.190 | Станки для прочих видов обработки металлов резанием | оборудование немеханизированное, ручная аппаратура для кислородной резки металлов и сменные машинные резаки |

| 330.28.91.11.120 | Ковши для металлургического производства | — |

| 330.28.92.11 | Подъемники и конвейеры непрерывного действия для подземных работ | — |

| 330.28.92.12.190 | Машины проходческие прочие | оборудование для горнодобывающих производств (машины бурильные, пневмоударники, оборудование навесное бурильное; машины и оборудование для зарядки и забойки взрывных скважин; оборудование горноспасательное; аппаратура шахтной автоматизации, сигнализации и связи и другое оборудование) |

| 330.28.93.13.149 | Оборудование технологическое прочее для комбикормовой промышленности | бункеры для сухих и влажных кормов |

| 330.28.93.17.112 | Машины для измельчения и нарезания | — |

| 330.28.99.39.160 | Оборудование фонтанное и газлифтное | — |

| 330.30.20.31.120 | Оборудование путевое для контроля и ремонта железнодорожных путей | машины и инструменты для работы с отдельными элементами верхнего строения пути |

| 330.32.50 | Инструменты и оборудование медицинские | технологическая оснастка для протезной промышленности |

Средства транспортные

| 310.29.10.59.270 | Средства транспортные, оснащенные подъемниками с рабочими платформами | подъемники грузопассажирские |

Инвентарь производственный и хозяйственный

| 220.42.99.12 | Сооружения для занятий спортом и отдыха | — |

Насаждения многолетние

| 520.00.10.08 | Прочие культивируемые ресурсы растительного происхождения, неоднократно дающие продукцию, не включенные в другие группировки | — |

Как рассчитать амортизацию автомобиля

В бухгалтерии есть несколько способов, выбор зависит от класса автомобиля, целей его использования, условий договора. Самый простой и часто используемый — линейный. В нем используются такие формулы:

- Амортизационные начисления = Стоимость без НДС* Норма амортизации/100 (А=С*На/100)

- Норма амортизации=1/период полезного применения*100 (На=1/ппп). Период полезного использования зависит от класса автомобиля, он указан в нормативных таблицах. Для легкового автомобиля с двигателем объема меньше 3,5 л этот срок составляет 3-5 лет.

- Коэффициент износа = Амортизационные начисления/Стоимость автомобиля без НДС (Ки=А/С)

Для примера возьмем автомобиль с первоначальной стоимостью 600 000 рублей. Период полезного использования – 5 лет.

- Норма амортизации: (На=1/ппп)=1/6*100=0,2*100=20

- Амортизационные отчисления за год: А=С*На/100=600 000*20/100=120 000

- Коэффициент износа: Ки=А/С=120 000/600 000=0,2

Эту формулу применяют не только для бухгалтерских расчетов. Предположим, вы таксист, купили автомобиль из примера выше и хотите посчитать, сколько надо зарабатывать в месяц, чтобы автомобиль без учета затрат на его обслуживание окупился через пять лет.

Возьмем получившееся значение амортизационных отчислений и разделим на количество рабочих месяцев. Пусть их будет 11, а 1 – отпуск. 120 000/11=10909 рублей в месяц.

При расчетах для ОСАГО, в банках, автоломбардах, в компаниях трейд-ин используется другая формула:

Физический износ автомобиля = (И1xПф+И2xДф)xА2xА3xА4

- И1 – износ по пробегу (в % на 1000 км пробега);

- Пф – пробег фактический в тыс. км с округлением до 0,1;

- И2 – старение в зависимости от интенсивности эксплуатации;

- Дф – фактический срок службы в годах, округление до 0,1;

- А2 – износ от природно-климатических условий;

- А3 – износ от экологической обстановки;

- А4 – износ по количеству жителей в регионе.

Актуальные показатели коэффициентов указаны в нормативных таблицах. Если не хочется считать вручную, воспользуйтесь специальными онлайн-сервисами, они точно и быстро посчитают по этой формуле.

В них используются данные о вашем автомобиле, климате, в котором вы проживаете, интенсивности использования машины, количестве жителей в регионе.

Расчет амортизации автомобиля

Предположим, мы покупаем легковой автомобиль 2012 года выпуска, с объемом двигателя 1,4 л, габаритами от 3,6 до 3,9 м, пробегом 75 364 км в Барнауле. Новые автомобили данной марки стоят 600 000 р., продавец выставил цену 450 000 р.

Много это или мало? Посмотрим таблицу районирования по климатическим условиям регионов РФ – Алтайский край относится к холодному климату.

Экологическая агрессивность – высокая (85 кг выбросов в атмосферу на жителя). Количество жителей в регионе – 700 тыс.

Вычислим среднегодовой пробег. 75 364/5=15072,8 км/год. Этому значению соответствует коэффициент И2=0,89

И1=0,4, Пф=75,4, И2=0,89, Дф=5, А2=1,12 , А3=1,07 , А4=1,050

Высчитаем значение самостоятельно:

(И1хПф+И2xДф)хА2xА3xА4=(0,4х75,4+0,89х5)х1,12х1,07х1,050=43,55 %

Мы получили значение естественного износа. Посчитаем его в деньгах:

600 000х43,6/100=261 600

Стоимость автомобиля на 2017 год составит 600 000-261 600=338 400.

Посчитаем стоимость с учетом морального износа в онлайн-сервисе оценщик. Получилось, что рыночная стоимость оцениваемого автомобиля 338 400х(1 — 0,2)=270 720 руб.

Теперь вы знаете, как рассчитать амортизацию автомобиля и при торге можете оперировать полученными данными.

Расчет амортизации на 1 км пробега

Помимо потери в цене от износа, автомобиль требует затрат на обслуживание. Чтобы посчитать амортизацию на 1 км пробега, нам потребуются следующие данные:

- Эксплуатационный расход топлива на 100 км и цена 1л топлива.

- Показания пробега за год.

- Стоимость страховки за год.

- Стоимость техобслуживания за год.

- Амортизация (потеря стоимости) за год.

- Величина дорожного налога за год.

Цена топлива на 1км рассчитывается по формуле: расход/100*цена 1л. Разделите цены из пунктов 3,4,5,6 на количество км из пункта 2. Сложите получившиеся значения, у вас получится стоимость 1 км пробега вашего автомобиля.

Онлайн-сервисы по расчету амортизации

Для расчета амортизации автомобиля на 1км воспользуйтесь калькулятором calcsoft.ru, более подробный вариант autocosts.info

Бухгалтерские расчеты производят в специальных программах, например, 1С. Но можно воспользоваться и сервисами онлайн — planetcalc.ru, buhgalter911.com

При ДТП используются расчеты износа деталей, узлов, кузова. Вручную посчитать можно, но в формулах используются логарифмы, поэтому проще воспользоваться специальным калькулятором: inavex.ru, autoprof.ru.

Когда необходимо применять понижающий коэффициент?

Законодательно установлена обязанность использования понижающего коэффициента при определении величины износа автотранспорта в случае покупки дорогостоящих объектов. Коэффициент 0,5 применяется по отношению к легковым машинам, первоначальной стоимостью превышающей 600000 рублей и микроавтобусам дороже 800000 рублей. Обязанность использования понижающего коэффициента установлена для налогового учета. Законодательством в области бухучета этой необходимости не установлено.

Периодически предел стоимости имущества, по которому действует понижающий коэффициент, изменяется. У владельцев возникает вопрос, сохраняется ли такое обязательство по отношению к автотранспорту, стоимость которого стала меньше установленных законом значений. Вопрос спорный. С одной стороны, избранный способ начисления износа имущества не должен меняться на протяжении всего периода амортизации. Такой точки зрения придерживается Министерство финансов РФ. С иной стороны наличие либо отсутствие коэффициента не способно изменить метод амортизации. Отсюда следует, что в случае изменения лимита стоимости имущества, юридическое лицо – владелец автотранспорта может прекратить применять понижающий коэффициент. Но такое решение, вероятнее всего, придется отстаивать в суде.

Автобусы

СПИ автобусов зависит от его габаритов и области использования (городской или междугородний):

- от семи до девяти лет – прочие типы автобусов, длина которых от 16,5 до 24 метров;

- от пяти до семи лет – большие автобусы длиной до 24 метров, которые следуют в черте города и между городами;

- от трех до пяти лет – маленькие автобусы длиной до 7,5 метров.

Для примера возьмем автобус длиной 18 метров, перевозящий пассажиров между городами.

Исходя из длины и места эксплуатации можно определить, что его амортизационная группа – 4, то есть срок его эксплуатации составляет от пяти до семи лет.

Читайте в данной статье, сколько времени действительна мед. справка для получения водительского удостоверения.

Дорогое авто

Если фирма приобрела дорогой легковой автомобиль или микроавтобус, она должна амортизировать их с применением специального понижающего коэффициента. Основную норму амортизации, которая рассчитана исходя из срока службы машины, определенного по Классификации, нужно умножать на 0,5. То есть фактически компания будет списывать стоимость покупки вдвое дольше. Ведь в результате применения коэффициента уменьшится сумма ежемесячных амортизационных отчислений.

Важно помнить, что такой порядок действует только в налоговом учете. ПБУ 6/01 использование каких-либо понижающих коэффициентов не предусмотрено

Применение коэффициента 0,5 – не право, а обязанность фирмы – владельца легкового автомобиля, первоначальная стоимость которого превышает 600 000 рублей, или же микроавтобуса, стоящего более 800 000 рублей (п. 9 ст. 259 НК РФ). Заметим, что до 2008 года понижающий коэффициент следовало применять к автомобилям дороже 300 000 рублей и микроавтобусам стоимостью свыше 400 000 рублей.

В связи с повышением лимитов у всех владельцев дорогого транспорта возник закономерный вопрос: можно ли прекратить применять коэффициент 0,5, если первоначальная стоимость автомобиля (микроавтобуса) меньше новых значений? Финансисты ответили на этот вопрос отрицательно. В письме от 18 января 2008 г. № 03-03-06/1/11 Минфин России аргументировал свою позицию тем, что «выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации».

Действительно, пункт 3 статьи 259 НК РФ такой запрет содержит. Только вот какое отношение понижающий коэффициент имеет к методу амортизации?

В налоговом учете компании могут начислять амортизацию одним из двух способов: линейным или нелинейным. Каждый метод предусматривает свою формулу для расчета основной нормы амортизации. Именно ее владельцы дорогих машин должны умножать на 0,5. Если же фирма перестанет применять понижающий коэффициент, то метод амортизации все равно останется прежним (как, впрочем, и основная норма). То есть требование, установленное пунктом 3 статьи 259 НК РФ, никоим образом не нарушится. А значит, компании, по нашему мнению, имеют полное право с января 2008 года не учитывать коэффициент 0,5 при амортизации легковых автомобилей стоимостью от 300 000 до 600 000 рублей и микроавтобусов стоимостью от 400 000 до 800 000 рублей.

Упомянутое письмо Минфина России – ответ на частный запрос. Фирмы не обязаны руководствоваться этими разъяснениями. Однако не исключено, что их возьмут на вооружение налоговики. В таком случае компаниям, которые отказались от применения понижающего коэффициента, по всей видимости, придется отстаивать свою позицию в суде.

Применение повышающих коэффициентов

Этот порядок определяется статьей 259.3 НК РФ. Здесь указано, что повышающий коэффициент механического износа применяется в случаях:

- Эксплуатация в условиях агрессивной среды или повышенной сменности — коэффициент 2. Агрессивной средой определяется совокупность факторов, способствующих преждевременному износу авто. Например, техника работает в токсичной среде, пожаро- и взрывоопасных зонах;

- В отношении техники, которая является предметом договора лизинга — коэффициент 3. Это правило не распространяется на используемые автотранспортные средства, которые относятся к категории 1-3 амортизационных групп.

Скачать для просмотра и печати:

Ошибки бывшего собственника нужно исправить

ВС РФ поддержал позицию о том, что в описанной ситуации налогоплательщик должен учесть объекты основных средств, бывшие в употреблении, в составе той амортизационной группы (подгруппы), в которую они должны были быть включены предыдущим собственником (Определение от 01.04.2015 № 304-КГ15-1793, которым отказано в передаче в Судебную коллегию по экономическим спорам ВС РФ дела № А45-1386/2014, по результатам рассмотрения которого было принято Решение Арбитражного суда Новосибирской области от 16.06.2014, оставленное без изменения постановлениями Седьмого арбитражного апелляционного суда от 26.08.2014 № 07АП-7318/2014 и АС ЗСО от 11.12.2014 № Ф04-12840/2014)

Арбитражные суды, отказывая налогоплательщику в удовлетворении заявления о признании недействительным решения налогового органа, заострили внимание на следующих моментах:

- налогоплательщику было известно о неверном определении предыдущими собственниками кодов ОКОФ и амортизационной группы;

- налогоплательщик формально подошел к составлению документов со стороны продавца, несмотря на то, что акты о приеме-передаче по форме ОС-1а содержали неверные и неполные сведения об объектах основных средств, принимаемых на учет;

- передающие стороны (предыдущие собственники) не могли иметь каких-либо претензий со стороны налоговых органов в связи с неверным определением кодов ОКОФ и, как следствие, неверным установлением амортизационной группы основных средств, так как они находились на УСНО.

В арбитражной практике имеются и другие дела, при рассмотрении которых судьи пришли к выводу о необходимости пересмотра амортизационной группы, если таковая бывшим собственником была определена неверно. Так, в деле № А55-4802/2014 установлено, что предыдущим собственником имущества амортизационные группы определены неверно. Следовательно, общество должно было самостоятельно установить сроки полезного использования основных средств по Классификации основных средств, включаемых в амортизационные группы, что оно и сделало. В итоге вывод налогового органа о неправильном определении обществом срока полезного использования имущества признан ошибочным (Решение Арбитражного суда Самарской области от 20.06.2014, оставленное без изменения постановлениями Одиннадцатого арбитражного апелляционного суда от 27.10.2014 № 11АП-11467/2014 и АС ПО от 06.03.2015 № Ф06-21153/2013).

Еще один яркий пример – Постановление Пятнадцатого арбитражного апелляционного суда от 23.01.2015 № 15АП-17226/2014, 15АП-17876/2014 по делу № А53-27549/2013, оставленное без изменения Постановлением АС СКО от 08.05.2015 № Ф08-2247/2015. Обществу в силу закона следовало установить правильный срок и амортизационную группу приобретенных основных средств, бывших в эксплуатации. Ошибочное определение предыдущим собственником амортизационной группы (подгруппы) (что выявили судебные инстанции в рассматриваемом случае) не освобождает налогоплательщика от обязанности учитывать объекты основных средств, бывшие в употреблении, в составе амортизационной группы (подгруппы), определенной исходя из Классификации основных средств, включаемых в амортизационные группы. Иное толкование норм Налогового кодекса противоречило бы предусмотренным пп. 1 п. 1 ст. 23, п. 1 ст. 38 НК РФ принципам наличия у налогоплательщиков обязанности по уплате законно установленных налогов при возникновении у них объектов налогообложения. Поэтому у общества отсутствовали причины для применения иных, отличных от определенных законом элементов налогообложения исключительно по формальным основаниям, свидетельствующим об ошибочном учете объектов налогообложения предыдущими собственниками объектов основных средств. По согласованию с предыдущим собственником общество могло внести соответствующие изменения в акты приема-передачи и другие первичные учетные документы в установленном порядке.

Как рассчитать амортизацию автомобиля в 2019

Амортизация легкового автомобиля рассчитывается таким способом:

за основу необходимо взять стоимость транспортного средства при его покупке;

далее важно найти срок полезного использования автомобиля. Все зависит от той амортизационной группы, к которой принадлежит данная марка;

единицу поделить на срок полезного использования ТС (получится число меньше ;

полученное число умножить на стоимость ТС при покупке.

Это и будет сумма амортизации легкового авто

Это и будет сумма амортизации легкового авто.

Существует другой способ расчета уровня изношенности автомобиля, который заключается в следующем:

- проводится вычисление расчетного износа по специальным формулам;

- полученное число умножается на балансовую (стоимость при покупке) цену автосредства.

Расчет амортизации авто на 1 километр проводится так:

- ведется учет стоимости всех затрат по уходу за вашим транспортным средством (охладительные жидкости, масла, стоимость расходных материалов) за год;

- высчитывается километраж, который преодолел ваш автомобиль за 12 месяцев;

- расходы делятся на километраж, в результате чего получается стоимость амортизации автомобиля на 1 километр его пути.

Амортизация личного автомобиля в служебных целях просчитывается с учетом данных из таблиц, которые размещены в РД 37.009.015-98 (с Изменениями N 1, N 2, N

Важно учитывать, что износ авто, которое используется в коммерческих целях, будет намного больше, чем естественное старение машины, которой пользуется семья для личных нужд.. Примеры расчета амортизации авто даны в этом видео:. Примеры расчета амортизации авто даны в этом видео:

Примеры расчета амортизации авто даны в этом видео:

Примеры

Теперь рассмотрим примеры расчета амортизации автомобиля.

По линейному методу берется срок полезного использования. Согласно норм Постановления Правительства РФ от 1.01 2002 г. № 1 автомобили могут относится к 3, 4 и 5 группе амортизации. В нашем случае будет браться 3 группа (от 3 до 5 лет полезного использования). Для получения суммы амортизации мы должны провести следующие действия:

- 1:5 =20% в год автомобиль теряет в своей стоимости;

- 20%х3=60% (ТС используется уже 3 года);

- 1 726 000Х60% = 1035600 (потерянная стоимость);

- 1726000-1035600 = 690400 (цена автомобиля после 3 лет использования).

Теперь проведем расчет по километражу пробега с использованием данных по расчетному износу на 1000 километров (Приложение И к РД 37.009.015-98(с Изменениями N 1, N 2, N . Данный автомобиль можно отнести к группе авто среднего класса с габаритами от 3,9 до 4,4 метра. Расчетный износ на 1000 километров пробега для данной группы автомобилей составляет 0,3%. Исходя из имеющихся данных проводим необходимые вычисления:

- 0,3% х 65 (пробег авто в тысячах км.)= 19,5%;

- 1 726 000 Х 19,5% = 336570;

- 1 726 000 — 336570 = 1 389430.

Проведем расчет амортизации на 1 километр. Для этого необходимо сумму естественного износа поделить на километраж пробега машины: 336570 : 65000 = 5,17 рубля

Еще один способ — это расчет по сумме чисел годов полезного использования машины. Для проведения расчетов по данному способу делаем такие действия: 1 +2 +3+ 4+ 5= 15.

Проводится расчет амортизации по годам. Способ предусматривает постепенное уменьшение амортизационных отчислений, поэтому за 3 года сумма амортизации будет такова:

- 5 :15 Х 1726 = 575,33 тыс. рублей;

- 4 :15 х 1726 = 460, 26 тыс. рублей;

- 3 :15 Х1726 = 345,2 тыс. рублей;

- 575,33 + 460,26+ 345,20 = 1380,79 (1 миллион 380 тысяч 790 рублей).

Остаточная стоимость автомобиля составляет 1 726 000 — 1 380 790 = 346 000 рублей.

Итак, после просчетов амортизации ТС несколькими способами, можно понять, что получить одинаковую четкую цифру практически невозможно.

Онлайн- калькулятор

Некоторые ресурсы в интернете предлагают рассчитать уровень износа автомобиля в режиме онлайн. Для получения процента необходимо в первую очередь знать тип вашего автомобиля:

- легковой отечественного производства;

- иномарка;

- тягач;

- грузовой автомобиль с подтипами;

- автобус и т.д..

Правила заполнения информации в диалоговом окне таковы:

- выбирается тип авто;

- вводится срок гарантии от сквозной коррозии;

- вводится дата выпуска машины;

- отображается информация про пробег в километрах;

- после введения данных необходимо нажать кнопку «Рассчитать».

Через несколько секунд будет получен ответ.

Износ автомобиля и методика его расчета рассмотрены в данном видео:

От чего зависит?

Норма амортизационных отчислений зависит от следующих параметров:

- Метода расчета амортизации – влияет как в бухгалтерском, так и в налоговом учете, ниже приведены особенности расчета нормы в зависимости от применяемого способа.

- Срок полезного использования — в бухучете устанавливается самостоятельно, в налоговом учете в соответствии с подходящей для основного средства амортизационной группой.

- Амортизационная группа – актуально только для налогового учета при нелинейном способе исчисления амортизации, когда норма устанавливается в соответствии с выбранной группой.

Кем устанавливаются для амортизационных отчислений?

В бухгалтерском учете нормы не устанавливаются, их рассчитывает бухгалтер для каждого отдельного основного средства в зависимости от выбранного способа начисления амортизации и установленного срока службы.

На практике всегда рассчитывается годовой показатель. Исключением является производственный метод, при котором считается месячная норма.

В налоговом учете норма рассчитывается только при линейном методе исчисления, причем вычисляется всегда месячный ее размер.

Устанавливается данное значение на законодательном уровне при нелинейном способе в налоговом учете. Считать при этом ничего не нужно. Достаточно определить для объекта ОС амортизационную группу, далее из п.5 ст.259.2 НК РФ выбрать соответствующее значение нормы.

Как рассчитать годовой размер в процентах в бухгалтерском учете?

В бухгалтерском учете размер среднегодовой нормы амортизационных отчислений определяется бухгалтером самостоятельно. Для этого достаточно установить для основного средств подходящий для него срок полезного использования.

Кроме того, нужно определиться с применяемым методом начисления амортизации. В бухучете их четыре – линейный, уменьшаемого остатка, производственный, по сумме чисел лет СПИ.

Наиболее четко определение и сущность понятия нормы амортизации просматривается для линейного метода.

Формула для линейного метода (определяется п.19 ПБУ 6/01):

Годовая Н. = 1 / СПИ в годах * 100%.

То есть выражается данный показатель всегда в процентах.

Формула для способа уменьшаемого остатка отличается введением повышающего коэффициента ускорения, который организация принимает самостоятельно в пределах 3-х.

Годовая Н. = 1 * Ку / СПИ с годах * 100%.

Для метода списания стоимости пропорционально объему продукции, работ, услуг, а также для списания по сумме чисел лет СПИ норма не рассчитывается ни в годовом, ни в месячном размере.

Пример расчета

На предприятие поступил объект ОС, для которого в бухгалтерском учете выбран срок полезного использования 3 года (36 месяцев) и установлен линейный способ исчисления.

Годовая Н. = 1 / 3 * 100% = 33,33 процентов.

Как определить месячное значение в бухучете — формулы

Порядок расчета месячной нормы зависит от выбранного способа начисления амортизационных отчислений.

Для линейного метода месячный показатель не рассчитывается, тем не менее, при необходимости его можно вычислить так:

Ежемесячная Н. = 1 / СПИ в месяцах * 100%

Аналогичным образом для способа уменьшаемого остатка формулу расчета можно представит следующим образом:

Ежемесячная Н. = 1 * Ку / СПИ в месяцах * 100%

Если стоимость основного средства списывается с помощью производственного метода, то есть пропорционально производимой продукции или выполняемым услугам, работам, месячная норма не рассчитывается. В этом случае невозможно предугадать заранее, какая сумма амортизационных отчислений будет перенесена в расходы за год, так как этот показатель зависит от ежемесячного объема продукции.

Как найти в налоговом учете?

В налоговом учете предусмотрено всего 2 метода начисления амортизации:

- Линейный – ежемесячная норма рассчитывается путем деления единицы на срок полезного использования, выраженный в месяцах. Далее параметр переводится в проценты.

- Нелинейный – норма устанавливается на законодательном уровне в зависимости от амортизационной группы основного средства, актуальные значения месячной нормы можно посмотреть в ст.259.2 НК РФ, годового параметра не устанавливается.

Норма амортизации по группам основных средств:

В налоговом учете для поступившего объекта ОС следует установить амортизационную группу, исходя из которой, уже выбирается срок использования.

Пример

Для основного средства установлена 3 амортизационная группа и СПИ, равный 60 месяцев.

Если на предприятии применяется линейный метод, то ежемесячная норма составит 1,6667 процентов (1 / 60 * 100%).

При нелинейном метода необходимо заглянуть в ст.259.2 НК РФ, где для 3 амортизационной группы установлена месячная норма в размере 5,6 процентов.

Онлайн калькуляторы для расчета амортизации автомобиля

Ниже представлены два простых калькулятора, которые позволяют в режиме онлайн рассчитать амортизационные отчисления по приобретенному грузовому или легковому автомобилю.

Для расчета необходимо заполнить поля онлайн формы, после чего производится автоматический расчет.

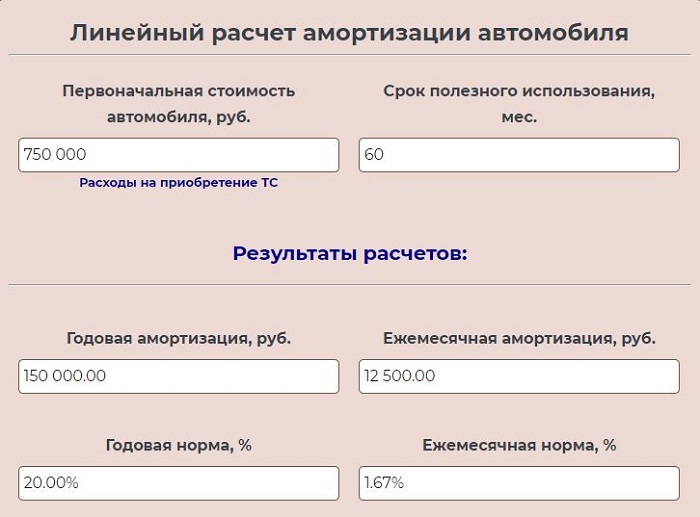

Линейный способ

Это самый распространенный способ расчета амортизационных отчислений. Чтобы рассчитать амортизацию за год, месяц, достаточно двух исходных параметров:

- Первоначальная стоимость (в калькуляторе это поле 1) — сумма всех расходов на приобретение автомобиля (легкового или грузового).

- Срок полезного использования (в калькуляторе это поле 2) — СПИ в бухучете выбирается организацией самостоятельно, исходя из предполагаемого срока службы, в налогом учете СПИ нужно выбирать, исходя из амортизационной группы, к которой принадлежит данное транспортное средство — как определяется срок полезного использования машины.

В калькулятор вносятся данные о первоначальной стоимости и сроке использования, выраженного в месяцах. Результаты расчета показывают размер годовой и ежемесячной нормы амортизации в процентах, а также размер годовой и ежемесячной суммы амортизационных отчислений.

Ниже можно найти пример расчета амортизации авто линейным методом в данном онлайн калькуляторе.

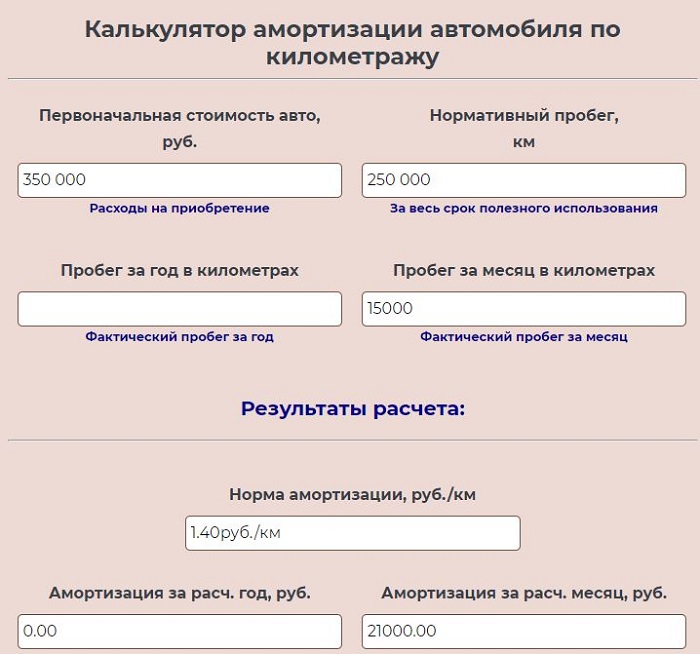

По километражу

Данный способ также широко применяется в отношении транспортных средств, основывается он на нормативном и фактическом пробеге в километрах.

Чтобы рассчитать амортизационные отчисления по километражу для авто в данной калькуляторе, нужно заполнить следующие поля:

- Первоначальная стоимость (поле 1) — сумма всех трат на приобретение.

- Нормативный пробег в километрах (поле 2) за весь срок службы — в соответствии с паспортом конкретного автомобиля.

- Фактический пробег (количество километров, которое проехал автомобиль) — для расчета годовой амортизации указывается годовой пробег (поле 3), для расчета ежемесячной амортизации заполняется месячный пробег (строка 4).

После заполнения указанных данных в калькуляторе, проводится онлайн расчет. Итогом вычислений становятся данные о норме амортизации, выраженной в рублях на 1 километр, а также сумме отчислений за год или месяц.

Пример вычислений по километражу представлен ниже.

Примеры для 2020 года

Пример 1 для линейного метода:

Организация купила легковой автомобиль за 750 000 руб. Для него установлен срок полезного использования 5 лет (5*12мес. = 60 мес.).

Заполняется две строки в калькуляторе:

Результаты онлайн вычислений:

Пример 2 по километражу:

Организация купила легковой автомобиль, для которого нормативный пробег до 250 000 км. Стоимость авто составила 350 000 руб.

В первый месяц ТС проехал 15 000 км. Рассчитаем амортизацию, которую нужно списать в первый месяц эксплуатации.

В калькуляторе заполняем три поля — 1, 2 и 4 (350000, 250000 и 15000).

Итоги онлайн вычислений: