Ответственность сторон при дтп без страховки осаго

Содержание:

- Виновник в ДТП осаго

- Если у виновника нет ОСАГО или он поддельный: общая информация

- Варианты решения, если у виновника ДТП нет ОСАГО

- Как взыскать компенсацию с виновника через суд

- Добровольная компенсация потерь на месте ДТП

- Особенности ОСАГО и нюансы получения денежных выплат

- Можно ли обратиться в свою страховую компанию, если у виновника аварии нет полиса ОСАГО

- Что делать, если пьяный виновник аварии не имеет страховки ОСАГО

- Сколько придётся заплатить штраф

- Виновник ДТП без страховки: опыт автовладельцев

Виновник в ДТП осаго

Гражданское законодательство гласит о том, что при причинений морального или физического ущерба, пострадавший в праве требовать за это материальную компенсацию в полном размере. Однако при ДТП без осаго, которое является довольно частым случаем на наших дорогах, страховая возместить ущерб не сможет, а компенсацию выплачивать в любом случае придется, и делать это будет ни кто иной, как сам виновник.

И никакие оправдания, к примеру, десять дней для постановки на учет, не успел оформить, ехал в страховую и т.д. не будут иметь никакого значения в этой ситуации. Полис осаго должен быть обязательно.

Очень важный момент, который стоит отметить в данном разделе это то, что дтп без осаго напрямую оказывает влияние на расчет стоимости ущерба. Так, при ДТП без осаго не будет учитываться износ автомобиля, и сумма возмещения ущерба будет включать в себя также полную стоимость всех заменяемых запчастей автомобиля и нормо-часов на ремонтные работы техцентра по средней цене по тому месту, где произойдет ДТП.

Со вступлением решения суда в законную силу, оно будет передано в федеральную службу судебных приставов к исполнению.

Для такой задачи в канцелярии суда печатается исполнительный лист, в связи с которым по заявлению пострадавшего лица судебным приставом-исполнителем должно быть осуществлено исполнительное производство ровно на ту сумму, которую установит суд при рассмотрении дела.

Далее, будет разумно рассмотреть ситуацию, в которой ДТП без осаго произошло по вине водителя, имеющего действующий полис.

Если у виновника нет ОСАГО или он поддельный: общая информация

Обязательный полис предусмотрен для защиты имущественной ответственности своего владельца. Это значит, что нанесенный им ущерб в ходе ДТП будет компенсирован пострадавшему страховой компанией. Именно поэтому наличие ОСАГО является обязательным для всех водителей.

Но что делать пострадавшему, если виновный без страховки? В подобной ситуации в силу вступает ч. 1 ст. 1064 ГК РФ. Согласно ее содержанию вред, нанесенный личности либо имуществу, должен быть возмещен лицом, причинившим его. Это значит, что виновный в автопроисшествии несет личную ответственность за ущерб и должен компенсировать его самостоятельно.

Здесь важно понимать, что у водителей часто возникают сложности с получением выплаты даже со страховщика, с которым заключен договор, закрепляющий такое обязательство. А каковы шансы на компенсацию, если ее надо требовать от физического лица, с которым нет никаких юридических договоренностей? Как быть в подобной ситуации?. Варианты решения проблемы следующие:

Варианты решения проблемы следующие:

-

Договориться на месте без привлечения сотрудников Госавтоинспекции.

-

Досудебное урегулирование (если виновник согласен оплатить ущерб в добровольном порядке).

-

Судебный иск (когда виновной стороне придется выплатить компенсацию принудительно).

Рассмотрим подробно каждый вариант развития событий.

Варианты решения, если у виновника ДТП нет ОСАГО

Есть несколько стандартных вариантов, которые позволят пострадавшей стороне получить компенсацию. Но что делать если у виновника дтп нет страховки?

Решить вопрос на месте

Когда одна из сторон полностью признает свою вину, повреждений не особо много, то лучше всего будет решить все на месте. Участники ДТП могут тут же обозначить ущерб, обсудить сумму, и на месте произвести передачу денежных средств.

В случае, когда виновник категорически не согласен на добровольное возмещение средств, либо его не устраивает сумма компенсации, придется прибегнуть к документальному разрешению проблемы.

Досудебное разбирательство

Досудебное разбирательство состоит из следующих шагов:

- Вызов работников ГИБДД, чтобы зафиксировать факт аварии и оформить нужные документы.

- Проведение независимой экспертизы, она пригодится при формировании общей суммы ущерба.

- Написание досудебной претензии, и отправка документа виновному, у которого не оформлена страховка.

Если в ДТП никто не получил травм, то необходимо поступить следующим образом:

- Не покидать место аварии, включить аварийный сигнал, поставить соответствующий знак.

- Сделать фотографии места ДТП и повреждений машин, лучше зафиксировать все в нескольких ракурсах.

- Освободить дорогу, т.е. переместиться на ближайшие парковочные места.

- Записать ФИО и адреса проживания свидетелей, если таковые имеются.

- Сделать звонок в ГИБДД, чтобы получить инструктаж – где можно оформить ДТП.

- Поехать по озвученному адресу, получить в подразделении документы об аварии.

Важно не забыть записать данные виновника, у которого отсутствует страховка (его ФИО, адрес регистрации и номер телефона). Следующий этап – независимая экспертиза

Не важно, какая контора будет заниматься процедурой. Ключевое – виновник должен быть заранее уведомлен о том, где и когда будет проводиться экспертиза. К примеру, можно отправить заказное письмо, где есть удобная функция: уведомление о том, что адресат все получил

Следующий этап – независимая экспертиза

Не важно, какая контора будет заниматься процедурой. Ключевое – виновник должен быть заранее уведомлен о том, где и когда будет проводиться экспертиза

К примеру, можно отправить заказное письмо, где есть удобная функция: уведомление о том, что адресат все получил.

По итогам специалисты предоставят заказчику акт работ, где будет указана сумма, которую придется потратить на ремонт авто.

Досудебная претензия пишется в свободном формате. Обязательно следует указать место, где произошло ДТП, дату, точное время происшествия и полные требования по компенсации. Составленный документ необходимо отправить виновнику в заказном письме.

Подача судебного иска на виновника ДТП

Если инициатор ДТП не торопится выполнять досудебные требования и не обладает страховкой, то рекомендуется направиться в судебное учреждение для окончательного решения проблемы.

Документы

Для получения денежной суммы на ремонтные работы с помощью суда потерпевший должен составить заявление и подготовить нужные бумаги:

- все документы, которые выдал работник ГИБДД, оформлявший аварию;

- фотоматериалы с места ДТП;

- результаты экспертизы;

- чеки, в которых отражены все расходы пострадавшей стороны;

- документы на машину (в формате копий);

- чек, подтверждающий факт уплаты госпошлины.

Составление искового заявления

В исковом заявлении должны быть отображены следующие данные:

- реквизиты суда;

- все детали ДТП;

- ФИО всех, кто участвовал в аварии, их адреса;

- перечень требований;

- опись повреждений, которые получил автомобиль.

Дополнительно в заявлении необходимо указать то, что попытка решить проблему мирно оказалась неудачной, у виновника не оформлена страховка. И вписать статью расходов, которая появилась при организации заседания.

Судебный процесс

Зачастую суд находится на стороне потерпевшего и полностью удовлетворяет иск. Но в некоторых ситуациях возможно снижение размера компенсации, к примеру, если при повторной судебной экспертизе оказалось, что сумма ущерба ниже, чем была заявлена изначально. Также судья может решить, что полное удовлетворение иска будет являться необоснованным обогащением потерпевшей стороны.

В суде истец может запросить компенсацию за то, что авто потеряло товарную цену. Также потерпевший вправе потребовать сумму за моральный ущерб.

Как взыскать компенсацию с виновника через суд

Но что делать, если виновная сторона отказывается компенсировать убытки. Такое часто бывает, когда происходят страховые случаи по ОСАГО без ДТП. К примеру, повреждения нанесены при парковке или по невнимательности водителя.

В такой ситуации необходимо добиваться правосудия в судебном порядке. Вашему вниманию инструкция, что необходимо сделать и как правильно составить исковое заявление, чтобы получить выплату и отремонтировать своего «железного друга».

Инструкция по получению компенсации через суд:

- Первым делом следует официально зафиксировать страховой случай через сотрудников ГИБДД и получить официальный протокол, в котором будет прописаны все данные водителя, который причинил ущерб.

- Обратиться к независимому эксперту, с целью оценки нанесенного ущерба. При этом необходимо запросить договор и чеки, подтверждающие оплату услуг. Все дело в том, что все расходы будут также компенсированы.

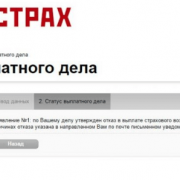

- Составить досудебную претензию и направить виновной стороне. Если данный документ будет отвергнут, то тогда можно с полученным отказом и другими документами обращаться в суд. Составить досудебную претензию вы можете самостоятельно, для этого вам в помощь образец досудебной претензии на нашем сайте. Также вы всегда можете обратиться за помощью к нашему консультанту на сайте, который подскажет все нюансы заполнения.

- Прежде чем обратиться в суд, будьте готовы составить исковое заявление. Как и претензию, вы можете составить его лично, или воспользоваться помощью опытного специалиста на сайте.

Предлагаем скачать вам пример искового заявления образец иска к виновнику:

- С включением утраты товарной стоимости;

- С включением выплаты морального ущерба.

Только после того как все документы будут готовы, вы можете подавать их в суд. Как только все документы будут приняты, в течение 5 рабочих дней специалист делопроизводства примет решение, когда будет рассмотрение дела и озвучит дату и время заседания.

Спустя 30 дней, если виновник не подает встречный иск, пострадавший получает исполнительный лист, с которым обращается к приставам. Именно в исполнительном листе прописана сумма и точные сроки, в течение которых денежные средства должны быть выплачены.

Как показывает практика, суд всегда встает на сторону водителя, которому причинен ущерб и обязывает помимо восстановительного ремонта, оплатить все расходы на ведение дела (услуги юриста, оценку эксперта и т.д.).

Что касается даты, то она согласовывается персонально. Все будет зависеть от суммы ущерба, размера заработной платы виновного и его материального положения. Если за рулем находился не владелец авто, у которого нет имущества и минимальная заработная плата, то суд вынесет решение, чтобы выплата происходила ежемесячно, фиксированными платежами. Такой расклад, конечно, не особо выгодный, но исправить ничего не получится.

В том случае, если за рулем был владелец, то срок может быть сокращен до 10 рабочих дней. В таком случае владелец может продать машину или воспользоваться иным источником дохода, для решения данного вопроса.

Добровольная компенсация потерь на месте ДТП

Этот вариант является довольно распространенным способом возмещения убытков, возникших в результате автоаварии. На практике он применяется при минимальном ущербе. Как правило, водители, не оформляющие полис ОСАГО, стараются ездить аккуратнее и выплачивать убытки сразу на месте ДТП.

Если виновник согласен возместить нанесенный ущерб по частной договоренности, но не имеет необходимой суммы и просит отсрочку, необходимо:

- оформить расписку об обязательстве уплаты компенсации с указанием срока;

- обменяться контактами;

- зафиксировать все повреждения на фото и видео;

- по возможности снять видео с согласием виновника оплатить убытки.

Самой большой сложностью при оплате убытков на месте является определение всех повреждений автомобиля, и соответственно – размера компенсации. Нередко уже при ремонте авто выявляются скрытые дефекты.

Денежная компенсация потерь сразу является лучшим вариантом решения проблемы, поскольку в дальнейшем виновник аварии может передумать возмещать ущерб и попробовать избежать ответственности с помощью юриста. В таком случае, не имея официальных документов из Госавтоинспекции, сложно выиграть судебный процесс даже при наличии у потерпевшего расписки, фото и видеоматериалов.

При достижении обоюдного согласия и выплате суммы ущерба сразу после аварии, пострадавший пишет расписку об отсутствии претензий к виновнику ДТП.

Особенности ОСАГО и нюансы получения денежных выплат

В законе предусматривается обязанность для каждого водителя ТС иметь оформленный и действующий страховой полис. Без этого документа невозможно поставить автомобиль на государственный учет, а за управление будет грозить штраф до 800 рублей.

Действующий полис подтверждает, что ответственность водителя ТС на дороге застрахована и на случай причинения им ущерба другим лицам,страховщик возьмет на себя обязанность по выплате компенсации. Естественно, что предусмотрены различные ограничения, в том числе и по максимальному размеру выплаты.

ВАЖНО !!! В случае возникновения страхового случая, компания производит ремонт транспортного средства, либо предоставляет денежные средства для самостоятельного распоряжения. С недавнего времени в приоритете стоит ремонт на сервисе страховой компании и для получения денег на руки необходимы особые основания

Такие меры с одной стороны должны снизить количество мошенников, а с другой, для честных водителей ремонт сервисом страховщика не всегда удобен.

Полис ОСАГО предназначен для компенсации по следующим видам вреда:

- имущественный (причиненный вещам, предметам, недвижимости, автомобилям):

- вред здоровью лицам, которые пострадали в результате аварии. Денежные выплаты могут получать все участники ДТП, получившие вред здоровью.

Законом определен максимальный вред, компенсирующий страховой полис ОСАГО. Сегодня это составляет 400 тысяч рублей для имущественного и 500 тысяч рублей для вреда, причиненного жизни и здоровью. Данные размеры являются предельными, и вся ответственность сверх указанной суммы является личной ответственностью нарушителя.

ВНИМАНИЕ !!! Важная особенность заключается в том, что страховая компания не совершает выплат за причиненный моральный ущерб. Поэтому требования подобного характера должны удовлетворяться виновником самостоятельно

Определение размера причиненного ущерба занимается страховая компания. В зависимости от обстоятельств для этого привлекаются различные оценщики, проводятся экспертизы и любые другие мероприятия. Законом установлен определенный срок, в течение которого страховщик должен дать итоговое решение. На практике суммы значительно занижаются в большинстве случаев. При несогласии пострадавшей стороны решение может быть обжаловано сначала в самой организации, а затем и в судебном порядке.

В 2021 выплатят ли страховку пострадавшей стороне при отсутствии у нее действующего полиса ОСАГО? Во всех случаях выплаты компенсаций производятся страховой организацией виновной стороны

Поэтому именно для виновника ДТП крайне важно иметь оформленный страховой полис ОСАГО. Если у виновника страховой полис отсутствует для всех остальных участников происшествия право на получение компенсации остается неизменным, хотя с этим могут возникнуть сложности.Большая часть неблагоприятных последствий ляжет на самого нарушителя

Отвечать по возникшим обязательствам придется самостоятельно в полном объеме. Поэтому важно иметь действительный полис ОСАГО.

Можно ли обратиться в свою страховую компанию, если у виновника аварии нет полиса ОСАГО

Итак, произошла авария, вы – пострадавшая сторона, а виновник, к сожалению, не может предоставить вам свой полис ОСАГО, потому что он его просто-напросто не оформил. Можно ли в такой ситуации обратиться к страховщику, чтобы получить денежные средства на восстановление нанесенного вашему автотранспорту ущерба?

Согласно букве закона, регулирующего вопросы относительно обязательного страхования автогражданской ответственности, объектом, в отношении которого осуществляется страхование, являются ваши интересы, носящие имущественный характер.

Если у виноватого в аварии лица не нашлось полиса ОСАГО, и оно в принципе не оформляло его, средства на компенсацию нанесенного ущерба получить не получится

Эти интересы напрямую связаны с риском использования автомобилем, и ответственностью, которую несет при управлении водитель, налагающейся на него в результате причинения вреда:

- имуществу;

- здоровью;

- жизни потерпевших.

Проще говоря, по ОСАГО, как мы уже упоминали, вы страхуете не автомобиль, а риск наступления ответственности. Таким образом, если у лица, виновного в аварии, имеется полис, то потерпевший получит возмещение нанесенного ему ущерба от страховой компании.

Но кто же возместит ущерб потерпевшему, если у виновника не страховки? В этом случае, как вы можете догадаться, обращение в ОСАГО невозможно. Именно поэтому, если страховая компания изъявила отказ в выплате, то требовать с нее ничего нельзя, к сожалению, нет законных оснований для возмещения.

При отсутствии полиса ОСАГО, возместить ущерб через страховую компанию не получиться

Что делать, если пьяный виновник аварии не имеет страховки ОСАГО

При условии, что вторая сторона аварии не только не располагает полисом, но также и совершила все деяния, повлекшие рассматриваемые последствия, в состоянии алкогольного опьянения, то вы, как потерпевший, обязаны:

- оформить по правилам аварию;

- вызвать представителей закона.

Все, что вы будете делать дальше в такой ситуации, рассказано выше. Последовательность действий для вас не меняется из-за того, что искомое лицо пьяно, однако, для него же последствия данного происшествия станут в несколько раз более серьезными.

Если водитель второго автомобиля был пьян, он должен не только оплатить вам ущерб, но также и штраф в государственную казну, и кроме того, на время он будет лишен права управлять автомобилем

Сколько придётся заплатить штраф

В соответствии с Правила дорожного движения каждый водитель обязан иметь при себе и при необходимости предоставлять сотрудникам Госавтоинспекции для проверки следующий пакет документов:

- свидетельство о регистрации. Если эксплуатируется новый автомобиль, то в течение 10 дней после заключения договора купли-продажи допускается предоставление ПТС

- водительское удостоверение с категорией, соответствующей категории транспортного средства

- полис ОСАГО. Если был приобретен электронный полис, то можно предоставить распечатанный самостоятельно бланк документа или реквизиты для проверки действительности автостраховки в режиме онлайн

Отсутствие автогражданки является административным правонарушением, тип и размер наказания за которое варьируются в зависимости от дополнительных обстоятельств.

Для физических лиц

Для частных лиц предусмотрена ответственность в следующих формах.

За езду на чужой машине без ОСАГО и доверенности

Если водитель не вписан в страховой полис, то вид и размер санкций будет определяться следующими факторами:

- собственник автомашины находится в салоне и у него есть действующий на момент правонарушения полис ОСАГО – штраф 500 рублей (статья 12.37 КоАП)

- собственник автомобиля находится в салоне, но полис обязательного автострахования отсутствует (не оформлен, просрочен и так далее) – штраф 800 рублей (статья 12.37 КоАП)

- собственника нет в автомашине. У водителя есть доверенность на право управления и свидетельство о регистрации автомобиля – штраф 500 рублей

- собственника в автомобиле нет. У водителя отсутствует страховой полис, доверенность и регистрационное свидетельство

В данной ситуации наказанием будет являться:

- штраф в размере 500 рублей за отсутствие документов, предусмотренных действующим законодательством (статья 12.3 КОАП)

- задержание автомобиля и водителя до выяснения обстоятельств

Задержанные автомобили помещаются на штрафную стоянку. После устранения причины задержания придется заплатить за услуги эвакуационной службы по доставке транспортного средства до места стоянки и услуги по охране на авто на специализированной стоянке.

Если не вписан в страховку

Если водитель, управляющий транспортным средством, не вписан в страховой полис, но:

- автогражданка оформлена, то сумма штрафа составит 500 рублей (статья 12.37 КоАП)

- автогражданка отсутствует или просрочена, то сумма штрафа составит 800 рублей (статья 12.37 КоАП)

За просроченный полис

Окончание срока действия полиса обязательного автострахования приравнивается к отсутствию автогражданки и наказывается штрафными санкциями в размере 800 рублей (статья 12.37 КоАП).

Если забыл дома

Чем грозит забывчивость водителей? Если обязательная автостраховка оформлена, но по каким-либо причинам оставлена дома (на работе, у друзей или родственников и так далее), то последует административное наказание в виде штрафа в размере 500 рублей (статья 12.37 КоАП).

Без техосмотра и ОСАГО

Если инспектором ГИБДД обнаружено несколько правонарушений, но он имеет возможность наложить несколько наказаний одновременно (статья 4.4 Административного Кодекса).

Размер санкций в этой ситуации составит:

| 500 рублей или 800 рублей | За отсутствие ОСАГО (статья 112.37 КоАП) |

| 500 – 800 рублей | За отсутствие диагностической карты (статья 12.1 КоАП) |

Следует отметить, что за отсутствие технического осмотра могут быть наказаны только водители:

- легковых такси

- автобусов

- грузового автомобильного транспорта с числом мест для перевозок пассажиров более 8

- грузового транспорта, занимающегося транспортировкой опасных грузов

На мотоцикле

Размеры штрафов за езду на мотоцикле при отсутствии полиса обязательного состояния аналогичны вышеописанным ситуациям.

То есть в случае виновности в дорожном происшествии оплачивать ремонт пострадавшего автомобиля или выплачивать компенсацию за причинение вреда жизни (здоровью) граждан придется из собственных средств.

Для юридических лиц

Ответственность за отсутствие страхового полиса несет исключительно водитель транспортного средства, который перед выездом должен быть проверить комплектность документов, необходимых для эксплуатации транспорта.

Однако в некоторых ситуациях сумму уплаченного штрафа можно вернуть с организации, являющейся владельцем автомобиля.

Таким ситуациями являются:

- выпуск автомобиля на линию со знанием того, что полис отсутствует

- отсутствие автогражданки исключительно по вине руководства юридического лица

Виновник ДТП без страховки: опыт автовладельцев

-

Долго, нудно, но шанс есть.

«Если устроитель аварии не имеет полиса «автогражданки», возможно, он управляет чужим автомобилем, хозяин которого оформил этот договор. Последнему придется возместить ущерб всем пострадавшим.

Если страховки нет вообще, компания потерпевшего не обязана покрывать его издержки по ОСАГО. В данном случае необходимо обращаться с иском в суд и требовать возмещения ущерба на общих основаниях. Судебный орган должен находиться по месту регистрации виновника ДТП без страховки.

Перед подачей иска возьмите в Госавтоинспекции справку об аварии и проведите независимую экспертизу поврежденного автомобиля, соблюдая формальности при оценке, чтобы определить размер убытков. Затем составьте исковое заявление, пользуясь услугами юриста, оплатите госпошлину и сдайте документы в суд».

-

Как заставить приставов делать свою работу?

«Нужно наведываться к приставам почаще, так как они спешить не будут. Если поймете, что все стоит на месте, идите в прокуратуру.

Знающие люди советуют подать заявление в ФССП о привлечении виновника ДТП к обязательным работам или что-то в этом духе. Суть в том, что неплательщик официально не трудоустроен, но ведь за что-то он живет, а значит, есть доход. Если появится перспектива работать на исполнительную службу, виновный поспешит отдать свои долги. Но эту информацию нужно проверить или узнать на месте».

-

Виновник ДТП без страховки умер? Ответит родня.

«В случае смерти устроителя аварии финансовые обязательства должника передаются «по наследству» его семье, однако в рамках стоимости полученного имущества. Если наследство никто не принял или нечего наследовать вообще, забудьте о долгах. Никто не будет их платить».

-

Как успеть истребовать компенсацию ущерба с виновника ДТП без страховки?

«По закону для взыскания ущерба от аварии пострадавшему отводится три года от даты получения исполнительного листа. Затем исполнительное производство будет остановлено, и уже добиться ничего не получится.

Статья 36 (пункт 9) закона «Об исполнительном производстве» гласит, что если завершился срок давности реализации постановления суда, то исполнительное производство прекращается.

Статья 46 (пункт 4) устанавливает: если взыскатель получил обратно исполнительный лист, он может подать его повторно к исполнению в срок, предусмотренный ст. 21 данного закона.

Статья 21 (часть 1) говорит о том, что исполнительные документы, оформленные по решениям суда, можно подать на исполнение в течение трех лет после того, как данное решение вступает в силу».

-

Чтобы не прилетело, или каско при ДТП с виновником без страховки.

«Наконец выделил время на визит в страховую. Каско имеется, пока что ситуация благоприятная, машину буду ремонтировать по заявлению в официальном сервисе. Страховая компания будет прессовать виновника аварии. Говорят, у них есть опыт работы с этим контингентом, потом они выплачивают по решению суда убытки страховой компании. Но все это теория, а результат увидим через 10 дней.

Оказывается, можно взыскать ущерб не только по ОСАГО, но и с каско. При этом, если подаешь по каско, следующий полис выйдет дороже и намного – даже для тех, кто пострадал. Плюс затраты на транспортировку машины в официальный сервис (туда-обратно в другой город), выходные за свой счет для подачи иска с нулевым заработком. Короче, сверху настучит еще примерно сотка. Госпошлина за иск – 200 руб… Виновник будет очень счастлив… Даже если ничего не получу. Но что обидно – цвет для покраски подобрать на сто процентов невозможно».