Льготы пенсионерам на транспортный налог в 2020 году

Содержание:

- Льготы по уплате транспортного налога (освобождение от уплаты) в Москве

- Транспортный налог для пенсионеров

- Что такое транспортный налог?

- Льготы по транспортному налогу для пенсионеров

- Когда можно рассчитывать на льготу

- Порядок обращения за льготой

- Процедура оформления льготы

- Льготы пенсионерам в регионах и в столице

Льготы по уплате транспортного налога (освобождение от уплаты) в Москве

Рассмотрим перечень льготников на примере московского закона о транспортном налоге. В столице порядок уплаты транспортного налога регулирует закон г. Москвы «О транспортном налоге» от 09.07.2008 № 33. Льготам посвящена ст. 4 этого закона.

Согласно этой статье в Москве право на льготы по транспортному налогу в 2020-2021 годах имеют:

- Организации, оказывающие услуги по перевозке пассажиров городским пассажирским транспортом общего пользования, — по транспортным средствам, осуществляющим перевозки пассажиров (кроме такси).

- Резиденты особой экономической зоны технико-внедренческого типа «Зеленоград» — по транспортным средствам, зарегистрированным на них с момента включения в реестр резидентов особой экономической зоны.

- Герои Советского Союза, Герои РФ, граждане, награжденные орденом Славы трех степеней.

- Ветераны и инвалиды ВОВ.

- Ветераны и инвалиды боевых действий.

- Инвалиды I и II групп.

- Бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны.

- Один из родителей (усыновителей), опекун, попечитель ребенка-инвалида.

- Лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (51,49 кВт) включительно, — на одно зарегистрированное на них транспортное средство.

- Один из родителей (усыновителей) в многодетной семье.

- Физлица, имеющие право на получение социальной поддержки в соответствии с Законом Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» от 15.05.1991 № 1244-1, федеральными законами «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» от 26.11.1998 № 175-ФЗ и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне» от 10.01.2002 № 2-ФЗ.

- Физлица, принимавшие в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах.

- Физлица, получившие или перенесшие лучевую болезнь или ставшие инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

- Один из опекунов инвалида с детства, признанного судом недееспособным.

- Организации, признаваемые управляющими компаниями ОЭЗ и осуществляющие деятельность в целях реализации соглашений об управлении ОЭЗ, — в отношении транспортных средств, зарегистрированных на указанные организации, с момента заключения с уполномоченным Правительством РФ федеральным органом исполнительной власти соглашений об управлении особыми экономическими зонами. Льгота предоставляется сроком на 10 лет, начиная с месяца регистрации транспортного средства.

- Управляющие компании Международного медицинского кластера и участники проекта, заключившие соглашения об осуществлении проекта с управляющей компанией Международного медицинского кластера и осуществляющие на территории Международного медицинского кластера деятельность по реализации проекта (с 01.01.2018 по 31.12.2027 — ст. 4 закона № 33 в редакции закона г. Москвы о внесении изменений в отдельные законы г. Москвы в сфере налогообложения от 29.11.2017 № 45).

- С 01.01.2020 по 31.12.2024 — лица, имеющие транспортные средства, оснащенные исключительно электрическими двигателями.

Физлицам льготы предоставляются только на одно зарегистрированное на них транспортное средство. При этом следует помнить, что льготы не действуют в отношении автомобилей с мощностью двигателя более 200 л. с. Данное правило не распространяется лишь на родителей многодетной семьи.

Транспортный налог для пенсионеров

Абсолютно все люди, владеющие собственным автомобилем, обязаны делать взносы в государственный бюджет. Пенсионер становится плательщиком транспортного сбора после того, как зарегистрирует на себя средство передвижения в ГИБДД. Налог начисляют с даты постановки транспорта на учет. Гражданин должен внести плату после того, как получит уведомление от налогового органа.

Исчислением суммы налога на машину занимаются сотрудники ФНС на основании сведений, полученных при регистрации авто. Физические лица обязаны сделать взнос до 1 декабря года, следующего за истекшим налоговым периодом, т.е. до 1 декабря 2019 года гражданин обязан погасить задолженность за 2017 год. Организации, на которые зарегистрированы ТС, должны представлять в конце года декларации по транспортному налогу в инспекции. Сделать это надо до 1 февраля года, следующего за истекшим налоговым периодом.

Объекты налогообложения

В статье №358 Налогового кодекса РФ (НК РФ) представлен перечень транспортных средств (ТС), владельцы которых обязаны ежегодно делать взнос в местный бюджет. К ним относят не только собственников автомобилей и мотоциклов, но и другой техники. Исключением из этого правила являются владельцы самоходных комбайнов, сельскохозяйственных автомобилей, весельных и моторных лодок, мощностью до 5 лошадиных сил (л/с), легковых автомобилей, оборудованных для перевоза инвалидов. Объектами налогообложения признаются:

- воздушный транспорт (самолеты, вертолеты);

- водный транспорт несамоходного, моторного, парусного типов, гидроциклы;

- наемный легковой, грузовой транспорт,

От чего зависит размер налога

Технические характеристики автомобиля являются решающим фактором при определении величины выплат. Гражданин может провести предварительный расчет самостоятельно, чтобы знать, какую сумму ему придется уплатить после завершения года или просто дождаться уведомления с инспекции. Расчет размера налога производится с учетом следующих параметров:

- вида ТС, владельцем которого является гражданин (марка, модель, дата выпуска, отечественное авто или иностранное);

- мощности двигателя, указанная в киловаттах (кВт) или лошадиных силах (л/с);

- валовая вместимость (если гражданин владеет несамоходным судном);

- стоимости транспорта, т.е. если автомобиль дороже 3 млн рублей, то размер платежей будет расти из-за дополнительного повышающего коэффициента;

- срока владения, т.е. фактического количества месяцев за подотчетный временной период, в течение которых ТС оформлено на налогоплательщика (включая дату постановки и снятия с учета).

Повышающие коэффициенты применяются для легковых автомобилей средней и высокой стоимости. Если цена ТС составляет 3-5 млн р., а с года выпуска прошло от 2 до 3 лет, этот показатель будет равен 1,1. Если пенсионер приобрел по указанной сумме машину 1-2 года назад, размер коэффициента составит 1,3, а если в собственности авто находится не более 1 года, то налоговая сумма увеличится в 1,5 раза.

Если средняя стоимость ТС равна 5-10 млн рублей, а с момента его выпуска прошло не более 5 лет, повышающий показатель равен 2. Граждане, владеющие автомобилями со средней ценой 10-15 млн р., будут платить налог, увеличенный в 3 раза до того момента, пока машине не исполнится 10 лет. Если средняя стоимость ТС более 15 млн р., а срок эксплуатации менее 20 лет, повышающий коэффициент тоже равен 3.

Что такое транспортный налог?

Транспортный налог — это государственный сбор, уплачиваемый владельцами движимого имущества. На размер выплаты влияют регион проживания собственника, ставка налога и мощность двигателя. Цель введения налога на транспорт – накопление капитала для ремонта дорог. В других странах для обновления дорожного покрытия применяют похожие системы сбора средств.

Транспортный налог обязателен и уплачивается ежегодно до 01.12 календарного года, следующего за отчетным. Например, квитанции за 2018 год придут автовладельцам в 2019 г. и так далее. Этот сбор касается всех владельцев транспортных средств. В 2019 году нововведений относительно льгот для пенсионеров нет, однако расширяется список региональных субсидий.

К транспортным средствам, облагаемым налогом, относятся:

- наемный легковой, грузовой транспорт;

- водный транспорт парусного, моторного, несамоходного и др. типов, а также гидроциклы;

- воздушный транспорт (вертолеты, самолеты).

Объекты налогообложения

В статье №358 НК РФ есть список ТС, владельцы которых обязаны ежегодно уплачивать транспортный налог. Исключения:

- самоходные комбайны с мощностью двигателя до 5 лошадиных сил;

- весельные и моторные лодки с мощностью двигателя до 5 лошадиных сил;

- сельскохозяйственные автомобили, мощность двигателя которых не превышает 5 лошадиных сил;

- специально оборудованные легковые автомобили для перевозки инвалидов.

К объектам налогообложения относятся:

- автомобиль;

- мотоцикл;

- самоходная машина;

- парусное судно;

- катер;

- вертолёт;

- самолёт;

- автобус;

- снегоход;

- яхта;

- мотороллер;

- теплоход;

- мотосани и любые другие транспортные средства.

Налоговая база зависит от категории транспортного средства:

- Для ТС с двигателем — это мощность в лошадиных силах.

- Для воздушных ТС с тягой реактивного двигателя – паспортная статическая тяга реактивных двигателей на взлетном режиме в килограммах силы.

- Для водных несамоходных ТС, таких как буксируемые суда — валовая вместимость в регистровых тоннах.

- Все другие транспортные средства, относящиеся к водным и воздушным, формируют налоговую базу как единицы ТС.

НК РФ устанавливает единую налоговую базу для всех транспортных средств независимо от марки и страны изготовления. По каждому ТС налоговая база определяется отдельно.

Расчет размера налога

Размер налога зависит от технических характеристик автомобиля. Владелец автомобиля может сам подсчитать величину выплаты, прежде чем придет уведомление из Налоговой инспекции в конце очередного года. Налог рассчитывается с учетом следующих параметров:

- вид транспортного средства, марка, дата выпуска, модель, страна изготовления;

- мощность двигателя в лошадиных силах или киловаттах;

- стоимость ТС, т.к. если автомобиль дороже 3 млн. руб., налог увеличится за счет повышающего коэффициента;

- валовая вместимость для несамоходных судов;

- срок владения транспортным средством — количество месяцев в отчетном году. В течение этого срока автомобиль необходимо оформить на имя налогоплательщика, включая дату постановки и снятия с учета.

Для легковых автомобилей от 3 до 5 млн. руб. применяются повышающие коэффициенты. Должно пройти 2-3 года с даты выпуска транспортного средства, тогда повышающий коэффициент будет равен 1.1

Для пенсионеров приобретение автомобиля по такой цене приведет к повышению налога в 1.3 раза, если со дня покупки прошло 1-2 года. Если менее 1 года, то коэффициент будет равен 1.5.

Повышающий показатель будет равен 2, если стоимость транспортного средства от 5 до 10 млн. руб. и с даты выпуска прошло менее 5 лет. Владельцы таких автомобилей будут платить налог, увеличенный втрое, до тех пор, пока ТС не исполнится 10 лет. Коэффициент 3 распространяется на автомобили стоимостью свыше 10 млн. руб. и со сроком эксплуатации менее 20 лет.

На примере показателей в московском регионе можно рассчитать сумму транспортного налога, умножив мощность автомобиля в л.с. на ставку налога.

| Наименование объекта налогообложения | Налоговая ставка (в рублях) |

| Автомобили легковые с мощностью двигателя | |

| до 100 л. с. — до 73,55 кВт включительно | 12 |

| свыше 100 л. с. до 125 л. с. — свыше 73,55 кВт до 91,94 кВт включительно | 25 |

| свыше 125 л. с. до 150 л. с. — свыше 91,94 кВт до 110,33 кВт включительно | 35 |

| свыше 150 л. с. до 175 л. с. — свыше 110,33 кВт до 128,7 кВт включительно | 45 |

| свыше 175 л. с. до 200 л. с. — свыше 128,7 кВт до 147,1 кВт включительно | 50 |

| свыше 200 л. с. до 225 л. с. — свыше 147,1 кВт до 165,5 кВт включительно | 65 |

| свыше 225 л. с. до 250 л. с. — свыше 165,5 кВт до 183,9 кВт включительно | 75 |

| свыше 250 л. с. — свыше 183,9 кВт | 150 |

| Мотоциклы и мотороллеры с мощностью двигателя | |

| до 20 л. с. — до 14,7 кВт включительно | 7 |

| свыше 20 л. с. до 35 л. с. — свыше 14,7 кВт до 25,74 кВт включительно | 15 |

| свыше 35 л. с. — свыше 25,74 кВт | 50 |

Льготы по транспортному налогу для пенсионеров

Послабления по налогу за транспорт устанавливаются в регионе местной властью. Практически во всех субъектах Российской Федерации пенсионерам в этой части сделаны значительные послабления. Крупнейшие регионы России действуют следующим образом:

- В Москве – освобождение от уплаты налога за автомобиль с двигателем менее 70 л. с. Льгота назначается с июля 2008 года согласно закону №333. Столичные привилегии не распространяются на всю область, а только на местных жителей. Пенсионеры, проживающие в МО, платят транспортный налог полностью.

- В Санкт-Петербурге разрешается не платить за одну единицу каждого вида транспортного средства: маломощное легковое авто (меньше 15 л. с.) и моторную лодку менее 30 л. с. Льготные положения здесь контролируются законом №487-53 принятом администрацией 24 ноября 2004 года.

- В Краснодарском Крае с 2003 года действует закон №469-КЗ. Проживающие здесь пенсионеры платят лишь половину суммы транспортного налога за собственный мотоцикл, легковой автомобиль и водный транспорт небольшой мощности.

- В Оренбургской области льготы регулируются законом №322/66-III-Оз и схожи с краснодарскими.

- Правительство Башкортостана, озабоченное сохранением экологии, освободило от налоговых платежей не только пенсионеров, но вообще всех граждан. Правда, льготой смогут воспользоваться люди, сменившие бензиновый или дизельный двигатель на газовое оборудование.

- За мотороллеры, мотоциклы и автотранспорт мощностью меньше 150 лошадей не платят в Тюмени.

- В Дагестане местный закон №29 разрешает людям преклонного возраста платить половину от суммы налога за 150-сильные машины, а также за менее мощные.

- Жители Ставропольского Края, получающие пенсию, пользуются подобной льготой в отношении автомобилей с двигателями менее 100 л. с. Об этом сказано в законе №52-КЗ.

- В Кемеровской области свой подход. Льготы здесь привязываются к сумме начисленного налога. Если ФНС насчитала пенсионеру 1 200 рублей и менее, платить не надо. Когда требуемый Налоговой службой платеж превышает указанный размер, автолюбитель пенсионного возраста вносит в государственный бюджет исключительно разницу между этими величинами. Например, пенсионеру пришло уведомление на 2 100 рублей. Это значение уменьшают на 1 200 и 900 рублей оплачивают банковским переводом. Основанием для таких действий служит закон №95-Оз, изданный в ноябре 2012 года.

- В Иркутске правила устанавливает закон №53-Оз. Благодаря ему местные пенсионеры с 2007 года уплачивают 1/5 часть налога на транспорт. Послабления распространяются не на всю механизированную собственность. В уплату по льготным расценкам входят: маломощные легковушки (до 100 л. с.), подержанные автомобили с 7-летним и более длительным пробегом (при двигателе до 125 л. с. включительно), лодки и катера с не превышающим 100 л. с. мотором, двухколесная техника не более 40 л. с.

- На Алтае руководствуются краевым законом №66-Зс 2002 года. Он освобождает от уплаты налога находящихся на заслуженном отдыхе граждан, владеющих: автотранспортом в 100 и менее л. с., 35-сильными или менее мощными мотоциклами, произведенной в странах ближнего зарубежья мототехникой до 45 л. с.

Перечисленные льготы поддерживаются не всеми регионами. К тому же предоставляются они только на транспортное средство одного вида. За купленную сверх нормы технику придется платить по полной, невзирая на возраст.

Когда можно рассчитывать на льготу

Существует список с определенными типами транспорта, при владении которого полагается налоговое послабление. Стоит отметить, что перечень утвержден на федеральном уровне. Владельцы транспорта, входящего в список независимо от региона страны будут пользоваться льготами на налог на личный автомобиль. В перечень включены:

- Авто, оборудованное для нужд гражданина РФ с инвалидностью. Помимо этого, под льготу попадают автомобили, мощность двигателя которых не превышает 100 л.с. (лошадиных сил). Льгота предоставляется при условии, что данный транспорт был выделен в рамках социальной программы.

- Транспорт, который используют коммерческие организации с целью грузовых или пассажирских перевозок.

- Автомобиль, который числится в протоколах полиции как угнанный.

- Промысловое речное и морское плавсредство.

- Трактор и другой спецтранспорт, который предназначен для транспортировки молока, сельскохозяйственных животных, сена, удобрений, оказания ветеринарной помощи или техобслуживания.

- Воздушный транспорт медицинской службы или принадлежащий санитарной авиации.

- Плавсредства, которые имеют регистрацию в Российском международном реестре судов.

- Морские платформы, буровые суда и установки.

- Все лодки с двигателем до 5 л.с. Также в данную категорию попадают и весельные лодки.

Отдельно стоит отметить владельцев крупногабаритных автомобилей, вес которых свыше 12 тонн. Теперь сумма налога на транспортное средство зависит от размера отчислений для системы «Платон». Владельца могут освободить от сбора, если отчисления для «Платона» будут равны ему или же превышать.

Помимо этого, существует перечень с категориями граждан, которым будет затруднительно платить налог на автомашину. Однако, в зависимости от решения местных властей, список может изменяться. Поэтому сначала уточняйте действующий список льготников и условия получения льготы пенсионерам в своем регионе проживания. Чаще всего на послабление могут рассчитывать следующие категории граждан РФ:

- Ветераны Великой Отечественной войны и других военных конфликтов.

- Инвалид 1 или 2 группы. В некоторых регионах дается послабление также для инвалидов с 3 группой и одному из родителей ребенка с инвалидностью. (Федеральный закон «О социальной помощи пенсионерам и инвалидам» от 02.08.1995 № 122)

- Пенсионер. Основным требованием в большинстве областей страны стало обладание автомобилем с двигателем, мощность которого не более 150 л.с. Однако есть и исключения. Пенсионерам из Сахалинской и Кемеровской области льготы на автомобиль не полагаются.

- Многодетные семьи при условии, что родителями воспитывается более 3-х несовершеннолетних детей.

- Пострадавшие от воздействия радиации на атомных объектах.

- Герои СССР и России, труда и награжденные орденом Славы. Данная категория пользуется льготой практически во всех уголках Российской Федерации.

Более точные данные для каждого региона РФ вы можете узнать на сайте федеральной налоговой службы либо в отделении, согласно вашему текущему месту жительства.

Помимо граждан, к льготникам относятся организации и службы, деятельность которых считается социально значимой. Это:

- Детские дома.

- Юридические лица, которые осуществляют перевозки пассажиров в городе и пригороде. Исключение – такси.

- Общественные организации граждан с инвалидностью.

- Предприятия, которые трудоустраивают у себя инвалидов.

- Производители сельхозпродукции.

- Дорожные хозяйства.

- Образовательные учреждения.

- Медучреждения.

- Религиозные организации.

Порядок обращения за льготой

Теперь понятно, что транспортный налог пенсионер обычно не платит. Но как правильно заявить о своих правах? Существует небольшой алгоритм действий, придерживаясь которого, гражданин сможет избавиться на законных основаниях от налога за машину.

Для освобождения от изучаемого платежа (если это предусматривается региональными правилами) требуется:

- собрать определенный пакет документов, о нем будет рассказано чуть позже;

- обратиться в налоговые органы по месту прописки гражданина пенсионного возраста с собранными бумагами и заявлением установленного образца. Готовую форму можно запомнить дома;

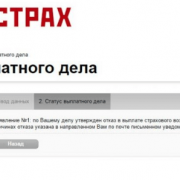

- дождаться одобрения предоставления льготы. Точнее, ответа от налоговых органов о том, что служба проинформирована о реализации прав на скидку или полное освобождение от налога на машину.

Ничего трудного или особенного в процессе нет. Если пенсионер сначала заплатил за машину, а затем узнал, что у него есть льготы, можно оформить возврат денежных средств. Данная процедура тоже проводится в налоговой.

О документах

Какие бумаги могут пригодиться пенсионеру для освобождения от налога на транспорт? Что потребуется принести с собой? Необходимо взять:

- удостоверение личности (лучше паспорт);

- справку о прописке (если предоставляется гражданский паспорт, данная бумага не нужна);

- свидетельства о правах собственности на все авто;

- заявление установленного образца на предоставление льготы (если машин несколько — обязательно прописать авто, на которое распространяется «бонус»);

- СНИЛС;

- ИНН (желательно);

- пенсионное свидетельство (при наличии);

- документы, указывающие на особый статус и льготы Федерального уровня (если таковые имеются).

Все перечисленные бумаги желательно предоставлять с копиями. Заверять их нет необходимости.

Если требуется дополнительно осуществить возврат денег, уплаченных за транспорт, перечисленный перечень дополняется:

- квитанциями об оплате налога;

- реквизитами счета, на который перечисляются денежные средства.

Отныне ясно, должен ли военный пенсионер платить транспортный налог. И все вопросы, связанные с налогами за авто и с пенсионерами, тоже не являются загадкой.

Юристы подчеркивают, что лучше всего выяснять особенности осуществления платежа в каждом регионе отдельно. Все это, как нетрудно догадаться, из-за регионального характера налога. Только в налоговых органах конкретного населенного пункта смогут ответить со 100% точностью о наличии льгот, предоставляемых людям пенсионного возраста.

Процедура оформления льготы

Для того чтобы задокументировать права на получение социальных льгот по уплате налога на пользование автомобилем, граждане России должны выполнить набор несложных манипуляций.

Все пенсионеры, желающие реализовать пошлинные послабления, действуют в соответствии с шагами следующей инструкции:

- Для начала нужно подготовить заявление, заполняемое по форме, установленной приказом ФНС.

- Далее следует собрать пакет документов, необходимых для предоставления в момент подачи соответствующей заявки.

- Затем заявление совместно с набором свидетельств адресуется сотрудникам налоговой службы или МФЦ.

Заявление и документы

В России существует немалое количество законодательных регламентов, определяющих наличие преференций в адрес социально незащищенных слоев населения страны. К числу подобных нормативов относятся и региональные послабления для пенсионеров на уплату ежегодных транспортных сборов.

Для того чтобы оформить такие льготы, гражданам нужно собрать определенный пакет документов:

- заявление о предоставлении прав на преференции, по утвержденному формату;

- паспорт гражданина Российской Федерации;

- свидетельство о постановке на налоговый учет;

- индивидуальный номер налогоплательщика;

- удостоверение о получении социального трудового пособия.

Загрузить заявление о предоставлении льгот для его последующего заполнения можно на данной странице.

Скачать бланк заявления

Инструкция

Куда подавать документы

Сегодня в различных территориальных субъектах Российской Федерации существует большое количество органов и представительств, отвечающих за прием документов на предоставление преференций.

Пенсионеры могут подать соответствующее заявление при помощи:

- муниципального отделения налоговой службы;

- многофункционального центра МФЦ;

- заказного письма, отправляемого в налоговую службу;

- представителя, оформляющего документы по нотариальной доверенности;

- функционала личного кабинета на портале ФНС.

Льготы пенсионерам в регионах и в столице

На сегодняшний день, актуальным остается вопрос, платят ли пенсионеры транспортный налог в Москве, Санкт-Петербурге и регионах. Стоит знать, что транспортный налог является региональным, и льготы предоставляют регионы самостоятельно.

Власти столицы решили не предоставлять дополнительные льготы гражданам, которые по возрасту являются льготниками. Но в законодательстве также указаны категории лиц, которые имеют право не оплачивать налог вовсе – это:

- Герои СССР и РФ.

- Инвалиды 1 и 2 группы.

- Ветераны ВОВ.

То есть если пожилой человек является ветераном или инвалидом, то он полностью освобождается от уплаты налога. В других случаях предусмотрена скидка пенсионерам на транспортный налог, но только в том случае, если мощность автомобиля не более 200 лошадиных сил. Такие же льготы предусмотрены в Омской и Волгоградской области, и в Республике Татарстан.

Санкт-Петербург предоставил полное освобождение от уплаты налогов всех граждан, которые достигли пенсионного возраста. Но льгота распространяется при некоторых ограничениях, то есть:

- В собственности имеется транспорт отечественного производителя с мощностью не более 150 лошадиных сил, для героев СССР и РФ мощностью не более 200 лошадиных сил.

- В собственности есть лодка, мощность которой не превышает 30 лошадиных сил.

Даже если в собственности пенсионера имеются и автомобиль, и лодка, которые соответствуют данным требованиям, то налог не будет платиться за оба транспорта.

Большая часть регионов предоставляет пенсионерам скидку в размере 50% и более, а также индивидуальный расчет налогового сбора:

- В Нижегородской и Самарской области пенсионеры могут оплачивать только 50% от суммы налога, а ветераны ВОВ и инвалиды, у которых в собственности авто мощностью до 110 лошадиных сил имеют полное освобождение от его уплаты.

- Челябинск предоставил пенсионерам скидку на одно авто с мощностью до 150 л/с и на один мотоцикл с мощностью до 36 лошадиных сил. Налог в данном случае рассчитывается по пониженной ставке, то есть 1 рубль за 1 лошадиную силу. То есть если у пенсионера машина мощностью 130 л/с, то он оплатит 130 рублей. Инвалиды и Герои СССР имеют полное освобождение от уплаты налога.

- Владимирская область предоставила гражданам пенсионного возраста скидку в размере 75% на автомобиль мощностью до 150 л/с и на мотоцикл до 50 л/с. 50% скидка предоставлена пенсионерам, у которых в собственности грузовые автомобили с мощностью до 75 л/с. Инвалиды, чернобыльцы и Герои СССР полностью освобождаются от уплаты данного налога.

- Кировские пенсионеры оплачивают 50% налога на машины с мощностью до 150 л/с, инвалиды 2 и 3 группы, а также чернобыльцы получают скидку 70%. Инвалиды 1 группы и герои СССР полное освобождение от уплаты сбора.

- Красноярская область освободила пенсионеров от уплаты налога за один автомобиль, если его мощность не выше 100 л/с, а вот за второй автомобиль в собственности налог платится в 100% объеме.

Некоторые регионы не предоставляют пенсионерам льготы и скидки на транспортный налог. Так, например, в Пермском крае пенсионеры оплачивают налоговый сбор в полном объеме.

Стоит знать, что расчет налога происходит и в зависимости от категории самих пенсионеров. Ряд регионов предоставляет льготы всем категориям пенсионеров, независимо от того по какой причине был выход на пенсию, в том числе и досрочники, такое предоставляется в Брянской области. А в Астраханской области льгота предоставляется только пенсионерам, получающим пенсию по старости.

Ряд регионов предоставляет льготы военным пенсионерам или пенсионерам, которые достигли пенсионного возраста, независимо от того вышли ли они на пенсию или нет, например, в Пермском крае.