Линейный метод амортизации

Содержание:

- Норма амортизации — сущность

- Линейный метод начисления амортизации в бухгалтерском учете

- Экономический смысл амортизации

- Линейный метод амортизации – формула

- Выбор метода расчета сумм амортизационных отчислений

- От чего зависит?

- Денежное выражение амортизации ОФ

- Подробности

- Расчет амортизации линейным способом: пример

- Порядок расчетов

Норма амортизации — сущность

Во время использования основных фондов организаций, они обязательно поддаются износу и их стоимость уменьшается. Износ делится на такие два типа:

- Физический. Имеет ввиду техника, которая установлена на предприятии. В период эксплуатации она поддается износу и подлежит списанию после того, как весь ее ресурс будет исчерпан.

- Моральный. Такой вид износа появляется после того, как установленные технологии устаревают, а им на смену приходят более современные. Новое оборудование может в те же сроки и с использованием того же ресурса, выполнять больший объем работ. Из-за этого морально устаревшая техника значительно теряет в цене даже тогда, когда ее техническое состояние еще хорошее.

Основной задачей амортизации является накопление средств на приобретение нового оборудования. Для этого стоимость амортизации переносится на те товары, которые выпущены на сносившемся оборудовании.

После продажи товара часть вырученных средств переноситься в фонд амортизации. Там деньги хранятся до того момента, пока не наберется сумма, которая покроет первичную стоимость оборудования. Тогда эти деньги отправляются на покупку новой техники. Таким образом, происходит реновация технической стороны производства.

Амортизация начисляется только на те активы, у которых длительный срок использования. Среди исключений можно найти только земельные и нематериальные активы, если такими пользуется предприятие.

Нормы амортизации устанавливаются и контролируются государственными органами. Благодаря этому государство может контролировать такие показатели, как темпы развития производства в каждой отрасли. ОПФ имеют больше десятка групп, для каждой из которых установлена своя норма амортизации.

Линейный метод начисления амортизации в бухгалтерском учете

Любая компания имеет право самостоятельно выбрать способ списания амортизационных отчислений. Согласно действующему законодательству, объекты основных средств подразделяются на десять амортизационных групп в зависимости от временного срока их эксплуатации.

При этом обязательно линейный метод амортизации должен применяться к зданиям, сооружениям и передаточным устройствам, относящимся к трем группам, а именно:

-

VIII группа – объекты со сроком эксплуатации 20-25 лет;

-

IX группа – объекты со сроком эксплуатации 25-30 лет;

-

X группа – объекты со сроком эксплуатации больше 30 лет.

По остальным объектам можно применять любой способ амортизационных отчислений на выбор организации, который надо зафиксировать в приказе об учетной политике.

Отметим, что линейный способ амортизации может применяться как для нового имущества, так и для объектов, ранее бывших в употреблении (эксплуатации).

Экономический смысл амортизации

Главной целью амортизации является накопление денег, которые должны пойти на дальнейшее восстановление изношенного имущества. С экономической точки зрения, амортизация исполняет такие функции:

- возмещает износ основных фондов в денежном эквиваленте;

- вкладывает деньги в развитие производства;

- создает издержки производства и продажу продуктов;

- определяет прибыль, которая облагается налогом;

- обосновывает инвестиции с экономической стороны;

- не дает основным фондам стать критически изношенными в моральном или физическом плане;

- позволяет ускорить темпы развития НТП.

Основанием для начисления амортизации становятся амортизационные нормы. Они устанавливаются в соответствии с данными паспорта о сроках работы определенного имущества. Для их расчета существуют специальные формулы.

Линейный метод амортизации – формула

Чтобы установить ежемесячную сумму отчислений по амортизируемому имуществу, необходимо предварительно вывести норму амортизации отдельно для каждого объекта. Когда определяется линейная амортизация, формула расчета отчислений для разных месяцев будет одинаковой. Во всех случаях за основу берется стоимостная оценка, равная значению первоначальной цены. Она разбивается на все месяцы использования актива при помощи расчетной величины нормы амортизации.

Формула расчета амортизации линейным способом имеет такой вид:

Стоимостная оценка объекта х Норма отчислений по объекту

Расчет нормы амортизации линейным способом осуществляется через деление единицы на величину эксплуатационного периода. Временной отрезок, на протяжении которого актив будет фактически использоваться, в расчетах показывается в месяцах. Формула амортизации линейным способом в налоговом учете требует обязательного наличия коэффициента в виде нормы отчислений (показатель предварительно переводится в проценты).

Порядок расчета амортизации при линейном способе предполагает начало отчислений не с даты приобретения актива, а со следующего календарного месяца. Для выведения ежегодного значения амортизации необходимо использовать норму на один год. Определить годовую сумму амортизационных отчислений линейным способом можно путем деления единицы на эксплуатационный период, исчисленный в годах.

Выбор метода расчета сумм амортизационных отчислений

Как считать амортизацию, фирма может выбирать самостоятельно, в рамках утвержденных способов. То, как считается амортизация, существенно влияет на организацию учета и расчет налогов. Наиболее адекватно отражает фактическое использование объекта метод расчета по объему продукции. Но в данном случае, чтобы провести расчет амортизации, нужно точно планировать нагрузку на объект и оценивать его фактическое использование (выработка для оборудования, пробег для транспорта и т.п.).

Методы уменьшаемого остатка и суммирования лет позволяют списывать большую часть стоимости объекта в начале эксплуатации, что также верно отражает экономический смысл расчета амортизационных отчислений. Ведь практически любой объект теряет свою стоимость наиболее быстро в начале использования. Это происходит не только из-за физического износа, но и в силу морального устаревания.

Линейный метод имеет единственное достоинство – простоту расчета. Он, в отличие от нелинейных, не позволяет ни реально оценить степень износа, ни снизить платежи по налогам на прибыль и имущество.

Это интересно: Каким образом учредитель отвечает по долгам: познаем по пунктам

От чего зависит?

Норма амортизационных отчислений зависит от следующих параметров:

- Метода расчета амортизации – влияет как в бухгалтерском, так и в налоговом учете, ниже приведены особенности расчета нормы в зависимости от применяемого способа.

- Срок полезного использования — в бухучете устанавливается самостоятельно, в налоговом учете в соответствии с подходящей для основного средства амортизационной группой.

- Амортизационная группа – актуально только для налогового учета при нелинейном способе исчисления амортизации, когда норма устанавливается в соответствии с выбранной группой.

Кем устанавливаются для амортизационных отчислений?

В бухгалтерском учете нормы не устанавливаются, их рассчитывает бухгалтер для каждого отдельного основного средства в зависимости от выбранного способа начисления амортизации и установленного срока службы.

На практике всегда рассчитывается годовой показатель. Исключением является производственный метод, при котором считается месячная норма.

В налоговом учете норма рассчитывается только при линейном методе исчисления, причем вычисляется всегда месячный ее размер.

Устанавливается данное значение на законодательном уровне при нелинейном способе в налоговом учете. Считать при этом ничего не нужно. Достаточно определить для объекта ОС амортизационную группу, далее из п.5 ст.259.2 НК РФ выбрать соответствующее значение нормы.

Как рассчитать годовой размер в процентах в бухгалтерском учете?

В бухгалтерском учете размер среднегодовой нормы амортизационных отчислений определяется бухгалтером самостоятельно. Для этого достаточно установить для основного средств подходящий для него срок полезного использования.

Кроме того, нужно определиться с применяемым методом начисления амортизации. В бухучете их четыре – линейный, уменьшаемого остатка, производственный, по сумме чисел лет СПИ.

Наиболее четко определение и сущность понятия нормы амортизации просматривается для линейного метода.

Формула для линейного метода (определяется п.19 ПБУ 6/01):

Годовая Н. = 1 / СПИ в годах * 100%.

То есть выражается данный показатель всегда в процентах.

Формула для способа уменьшаемого остатка отличается введением повышающего коэффициента ускорения, который организация принимает самостоятельно в пределах 3-х.

Годовая Н. = 1 * Ку / СПИ с годах * 100%.

Для метода списания стоимости пропорционально объему продукции, работ, услуг, а также для списания по сумме чисел лет СПИ норма не рассчитывается ни в годовом, ни в месячном размере.

Пример расчета

На предприятие поступил объект ОС, для которого в бухгалтерском учете выбран срок полезного использования 3 года (36 месяцев) и установлен линейный способ исчисления.

Годовая Н. = 1 / 3 * 100% = 33,33 процентов.

Как определить месячное значение в бухучете — формулы

Порядок расчета месячной нормы зависит от выбранного способа начисления амортизационных отчислений.

Для линейного метода месячный показатель не рассчитывается, тем не менее, при необходимости его можно вычислить так:

Ежемесячная Н. = 1 / СПИ в месяцах * 100%

Аналогичным образом для способа уменьшаемого остатка формулу расчета можно представит следующим образом:

Ежемесячная Н. = 1 * Ку / СПИ в месяцах * 100%

Если стоимость основного средства списывается с помощью производственного метода, то есть пропорционально производимой продукции или выполняемым услугам, работам, месячная норма не рассчитывается. В этом случае невозможно предугадать заранее, какая сумма амортизационных отчислений будет перенесена в расходы за год, так как этот показатель зависит от ежемесячного объема продукции.

Как найти в налоговом учете?

В налоговом учете предусмотрено всего 2 метода начисления амортизации:

- Линейный – ежемесячная норма рассчитывается путем деления единицы на срок полезного использования, выраженный в месяцах. Далее параметр переводится в проценты.

- Нелинейный – норма устанавливается на законодательном уровне в зависимости от амортизационной группы основного средства, актуальные значения месячной нормы можно посмотреть в ст.259.2 НК РФ, годового параметра не устанавливается.

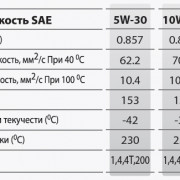

Норма амортизации по группам основных средств:

В налоговом учете для поступившего объекта ОС следует установить амортизационную группу, исходя из которой, уже выбирается срок использования.

Пример

Для основного средства установлена 3 амортизационная группа и СПИ, равный 60 месяцев.

Если на предприятии применяется линейный метод, то ежемесячная норма составит 1,6667 процентов (1 / 60 * 100%).

При нелинейном метода необходимо заглянуть в ст.259.2 НК РФ, где для 3 амортизационной группы установлена месячная норма в размере 5,6 процентов.

Денежное выражение амортизации ОФ

Это амортизационные отчисления, которые включаются в себестоимость производимой продукции для последующего инвестирования. Как уже упоминалось ранее, их нормы устанавливаются в процентах от существующей балансовой стоимости ОФ. Амортизация начисляется каждый месяц. Ее прекращают начислять в отношении выбывших объектов с 1-го числа последующего месяца.

Накопление амортизационных отчислений, их расходование в бухучете не отражается отдельно. Они идут на финансирование капвложений, долгосрочных инвестиций. Амортизационные отчисления расходуются на полное (частичное) восстановление.

В случае с полным капитальным ремонтом они должны покрывать и физический износ, и моральный ввиду того, что технически устаревшие ОС экономически невыгодны для эксплуатации даже при условии их физической пригодности.

Подробности

В каждой компании есть своя методика, по которой происходит расчёт норм амортизации

Выделяют следующие способы:

- 1.Самый популярный способ – это линейный.

- Когда величина амортизационных отчислений и основных средств за год находятся на период отчёта в начале года на уровне остатка, — применяется начисление по способу уменьшаемого остатка или амортизации ускорения. При этом учитывается, какой срок основные фонды находились в работе. Высчитывается коэффициент по формуле.

- Методика, используемая без расчёта нормы амортизации, называется списанием стоимости пропорциональной количеству готовой продукции. Здесь происходит уменьшение нормы амортизации, так как аналогично уменьшается суммарная стоимость износа.

- При перенесении полной балансовой суммы основных средств на издержки производства, применяется ускоренное начисление.

Формула расчёта нормы амортизации представлена в двух вариантах

Вариант №1.

- Первоначальная стоимость ОС – Пст (рубли)

- Стоимость ОС ликвидационная – Лст (рубли)

- Амортизационный период – АП (годы)

Нам = (ПСТ — Лст) : (Ап*Пст)*100%

По этой формуле идёт подсчёт нормы амортизации за год.

Вариант №2.

Здесь показатель, который необходимо рассчитать, сколько (срок в годах: Т) отслужил объект, который представлен конкретным основным средством.

Нам = (1 : Т) *100%

Для бухгалтерского учёта и налогообложения применяется именно эта формула.

Нам = (2 : Тм) * 100%

Существуют определённые сроки

по которым устанавливается та польза оборудования, которую оно может принести в процессе эксплуатации. Здесь учитываются:

- Режим эксплуатации.

- Природные условия.

- Агрессивность среды.

- Систематичность ремонтных работ.

- Ограничения для эксплуатации.

- Ожидаемый результат от мощности и производительности.

При расчёте нормы амортизации учитываются амортизационные группы, которые соответствуют срокам службы объектов:

1 группа – 1-2 года 6 группа – больше 10 лет, но до 15

2 группа – больше 2 лет, но до 3 7 группа – больше 15 лет, но до 20

3 группа – больше 3 лет, но до 5 8 группа – больше 20 лет, но до 25

4 группа – больше 5 лет, но до 7 9 группа – больше 25 лет, но до 30

5 группа – больше 7 лет, но до 10 10 группа – больше 30 лет

Эти расчёты помогают определить, какое количество ресурсов не подлежит налогообложению и сформировать финансовую программу для производства основных фондов.

Предприятия часто в качестве объектов основных фондов приобретают оборудование, которое уже было в эксплуатации. Вычислить амортизацию поможет линейный способ. Но он идентичен новому оборудованию. Отличительной особенностью будет лишь расчёт того срока, сколько используемое оборудование будет приносить пользу.

Амортизировать можно только оборудование, которое является собственностью организации

, и первоначальная цена его начинается от 10000 рублей.

Но если только оборудование было передано в пользование на безвозмездной основе или же больше трёх месяцев находится на консервации, а также, если оно в процессе модернизации или реконструкции превысило годовой срок, — процедура амортизации невозможна.

Оборудование, которое используется в среде агрессивной, амортизации подлежит по специальным коэффициентам, разработанным на предприятии.

Расчет амортизации линейным способом: пример

В октябре 2017 года фирма купила автомобиль. В учете транспортное средство оприходовали как основное средство по первоначальной стоимости, равной 890 тыс. рублей. Легковая машина по единому классификатору амортизационных групп должна быть отнесена к активам из 3 группы со сроком использования в диапазоне 3-5 лет. Собственник транспортного средства предполагает пользоваться им 5 лет (60 месяцев).

В налоговом учете расчет амортизации автомобиля линейным способом предполагает вычисление годовых (или ежемесячных) нормативов отчислений (п. 2 ст. 259.1 НК РФ).

Как начислить амортизацию линейным способом – пример с автотранспортным средством, которое предполагается эксплуатировать в течение 5 лет:

- Ежемесячная норма отчислений составляет:

1/60 месяцев х 100% = 1,67%.

При расчете амортизации линейным способом на примере выведения ежемесячных отчислений ориентируемся на месячную норму. В конце каждого месяца по автомобилю надо будет начислять амортизацию следующим образом:

890 000 руб. х 1,67% = 14 863 руб.

- Как рассчитать норму амортизации линейным способом для годовой суммы отчислений: в формулу подставляются эксплуатационные годы, а не месяцы.

Значение этого показателя будет равно

1/5 лет х 100% = 20%.

Теперь понятно? как рассчитать амортизацию линейным способом за год:

890 000 руб. х 20% = 178 000 руб.

Амортизация линейным способом (пример, приведенный выше, раскрывает правила определения амортизации в налоговом учете) в бухгалтерском учете будет идентичной суммам из налогового учета, если совпадут стоимостные оценки и сроки нахождения актива в эксплуатации. Расчет амортизационных отчислений линейным способом не всегда является обязательным. Выбор любой методики определения суммы амортизационных отчислений предприятие должно утвердить внутренним распорядительным документом.

Актуально на: 4 августа 2017 г.

Линейный метод расчета амортизации основных средств и нематериальных активов – наиболее распространенный способ в бухгалтерском и налоговом учете. Использование этого метода целесообразно в случае, когда экономические выгоды от использования амортизируемого объекта поступают равномерно в течение срока полезного использования либо поступление таких выгод не может быть надежно оценено. Также использование линейного метода в налоговом учете, в отличие от нелинейного, в некоторых случаях является обязательным. О том, как рассчитать амортизацию линейным способом на примере, покажем в нашей консультации.

Порядок расчетов

Расчеты производятся по следующему алгоритму:

- Определение периода полезной эксплуатации авто.

- Выбор метода вычисления амортизации (обычно это линейный способ).

- Фиксация выбранного метода в учетных документах предприятия.

- Выполнение расчетов.

Выбранный способ амортизации запрещается менять под конкретный объект.

ВАЖНО! Списания начинают производиться с даты ввода ТС в эксплуатацию, а не с фактической покупки автомобиля и его постановки на учет в ГИБДД. Начало амортизации – 1 число месяца, который следует за месяцем начала эксплуатации ТС

Рассмотрим пример. Авто было приобретено 25 января. В эксплуатацию оно введено 15 февраля. В этом случае списания будут производиться с 1 марта.

Пример расчетов №1

Организация в 2006 году купила ТС за 300 000 рублей. Период полезной эксплуатации составляет 5 лет. Сумма чисел лет эксплуатации составляет 15 (1+2+3+4+5). Производятся следующие списания:

- 2007 год: 5/15*300 тысяч = 100 тысяч. Месячная амортизация: 100 тысяч/12 = 8 333 рубля.

- 2008 год: 4/15*300 тысяч = 80 тысяч. Месячная амортизация: 80 тысяч/12 = 6 667 рублей.

- 2009 год: 3/15*300 тысяч = 60 тысяч. Месячная амортизация: 60 тысяч/12 = 5 000 рублей.

Дальнейшие расчеты производятся по аналогии вплоть до 5 года эксплуатации.

Для налогового учета сумма амортизационных трат является аналогичной в каждом месяце. Она составит 5 000 рублей (300 тысяч рублей/60 месяцев использования).

Пример №2

Приобретено ТС за 200 000 рублей. Пробег его за 3 года составил 90 000 км. Расчетный износ равен 18,6%. Для нахождения амортизации нужно стоимость авто умножить на износ: 200 тысяч*18,6%. Получается 37 200 рублей.

Для определения остаточной стоимости нужно вычесть износ из цены ТС. Получается 162 800 рублей. После этого можно подсчитать траты на 1 км пробега: износ делится на стоимость авто. Получается 0,18 р/км (37 200/200 000).

При оценке стоимости автомобиля возникает вопрос, как рассчитать амортизацию автомобиля? Формула расчета амортизации автомобиля и онлайн калькулятор помогает точнее рассчитать амортизацию машины.

Со временем каждый автомобиль дешевеет, снижение цены происходит по причине физического и морального износа. Физический износ – мера устаревания деталей, узлов, кузова. На него влияет интенсивность использования, загрязнение окружающей среды, климат.

Если вы используете автомобиль по назначению, то происходит продуктивный износ. Если машина стоит в гараже, то физический износ происходит все равно, но он называется непродуктивным.

Моральный износ происходит по причине устаревания технологий, выхода новых моделей автомобиля с улучшенными качествами. Денежное выражение физического и морального износа называется амортизация.

В бухгалтерском учете расчет амортизации нужен для списания стоимости автомобиля и затрат на обслуживание по частям. Если списать единой суммой по окончанию использования машины, на балансе получится убыток.

Чтобы равномерно учитывать прибыль от работы машины и убыток от износа и эксплуатационных расходов, амортизация начисляется с периодичностью раз в месяц или в год. Это уменьшает налогооблагаемую базу.

Расчет амортизации автомобиля полезен и владельцу транспортного средства. Например, если работа связана с вождением, и фирма компенсирует часть затрат и износ.

Расчет понадобится для продажи и покупки машины, понимания действий оценщиков в автоломбардах, страховых компаниях, банках. Это позволит вам понять, как происходит процесс, оценить порядок сумм выплат.